Tunis, le 19/01/2024

CIRCULAIRE AUX BANQUES ET AUX ETABLISSEMENTS FINANCIERS N°2024-01

Objet : Division, couverture des risques et suivi des engagements.

Le Gouverneur de la Banque Centrale de Tunisie,

Vu la loi n°2016-35 du 25 avril 2016, portant fixation du statut de la Banque Centrale de Tunisie,

Vu la loi n°2016-48 du 11 juillet 2016, relative aux banques et aux établissements financiers,

Vu la circulaire aux banques et aux établissements financiers n°91-24 du 17 décembre 1991, relative à la division, couverture des risques et suivi des engagements telle que modifiée et complétée par les textes subséquents, notamment la circulaire aux banques et aux établissements financiers n°2023-02 du 24 février 2023,

Vu la circulaire aux banques et aux établissements financiers n°2006-19 du 28 novembre 2006 relative au contrôle interne,

Vu la circulaire aux banques et aux établissements financiers n°2017-06 du 31 juillet 2017, relative au reporting comptable, prudentiel et statistique à la Banque Centrale de Tunisie,

Vu la circulaire aux banques et aux établissements financiers n°2021-05 du 19 août 2021, relative au cadre de gouvernance des banques et des établissements financiers,

Vu l’avis n°2024-01 du Comité de Contrôle de la Conformité du 17 janvier 2024, tel que prévu par l’article 42 de la loi n°2016-35 du 25 avril 2016, portant fixation du statut de la Banque Centrale de Tunisie.

Décide :

Article premier – L’annexe III à la circulaire n°91-24 susvisée est abrogée et remplacée par l’annexe à la présente circulaire.

Article 2 – la présente circulaire entre en vigueur à compter de sa date de publication et ses dispositions s’appliquent à l’exercice 2023 et les exercices ultérieurs.

LE GOUVERNEUR,

Marouane EL ABASSI

Annexe à la circulaire n° 2024-01 DU 19/01/2024

Annexe III (nouvelle) à la circulaire n°91-24 du 17 décembre 1991

Méthodologie de détermination des provisions collectives

Cette méthodologie se base sur les étapes suivantes :

I. Détermination de la base de calcul des provisions collectives

Les engagements bruts par décaissement et les engagements hors bilan, crédits notifiés et non utilisés exclus, classés 0 et 1 à la fin de l’année de référence désignée « Nr ».

Sont exclus, les engagements envers les banques, les établissements financiers au sens de la loi n°2016-48 ainsi que les institutions de microfinance constituées sous forme de société anonyme.

II. Regroupement des engagements 0 et 1 en groupes homogènes

Les engagements de la population cible sont regroupés par segment de clientèle et par secteur d’activité.

· Engagements sur les professionnels du secteur privé

- -Agriculture

- -Industries mécaniques et électriques

- -Industries agroalimentaires, y compris les oléifacteurs

- -Industries pharmaceutiques

- -Autres industries

- -BTP

- -Tourisme y compris les agences de voyage

- -Promotion immobilière

- -Commerce

- -Santé

- -Télécom et TIC

- -Autres services y compris les agences de location de voitures

- · Contreparties publiques

- -Entreprises publiques opérant dans des secteurs concurrentiels

- -Autres organismes publics

- · Particuliers

Les banques et les établissements financiers doivent s’assurer, dans le cadre de ce regroupement, de l’homogénéité des groupes.

- III. Détermination pour chaque groupe de contreparties désigné « gi » d’un taux de migration moyen estimé sur un historique de 7 ans les plus récents y compris l’année de référence et compte non tenu de l’année 2020.

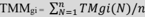

TMgi (N) =

Risque additionnel du groupe i de l′année (N)

Engagements 0 et 1 de l ′ année(N-1) du groupe i

× 100

Avec :

- -TMgi (N) : Taux de migration de l’année N du groupe de contreparties i.

- -Risque additionnel du groupe i : les engagements 0 et 1 de l’année (N-1) du groupe i devenus classés 2-3-4 à la fin de l’année (N).

- -Les TMgi (N) doivent être ajustés afin d’éliminer les effets exceptionnels pouvant engendrer un biais.

- -TMMgi : Taux de migration historique moyen du groupe de contreparties i.

- -n : nombre d’années retenus dans le calcul du TMMgi.

IV. Majoration des taux de migration historiques moyens

Les taux de migration historiques du groupe de contreparties « gi » sont majorés par les taux « Δgi » comme suit :

| Groupe de contreparties∆ gi | |

|---|---|

| Professionnels du secteur privé | |

| Agriculture | 6,50% |

| Industries mécaniques et électriques | 2,75% |

| Industries agroalimentaires y compris les oléifacteurs | 2,25% |

| Industries pharmaceutiques | 0,25% |

| Autres industries | 3,50% |

| BTP | 6,00% |

| Tourisme, y compris les agences de voyage | 7,50% |

| Promotion immobilière | 6,50% |

| Commerce | 3,00% |

| Santé | 1,00% |

| Télécom et TIC | 0,75% |

| Autres services y compris les agences de location de voitures | 3,75% |

| Contreparties publiques | |

| Entreprises publiques opérant dans des secteurs concurrentiels | 6,00% |

| Autres organismes publics | 2,50% |

| Particuliers | |

| Particuliers du secteur privé : Crédits logements | 1,50% |

| Particuliers du secteur privé : Crédits à la consommation | 2,50% |

| Particuliers du secteur public : Crédits logements | 0,50% |

| Particuliers du secteur public : Crédits à la consommation | 0,75% |

V. Application des taux de provisionnement standards « TPgi »

Les taux de provisionnement standards « TPgi » se présentent comme suit :

| Groupe de contrepartiesTP gi | |

|---|---|

| Professionnels du secteur privé | |

| Agriculture | 40% |

| Industries mécaniques et électriques | 40% |

| Industries agroalimentaires y compris les oléifacteurs | 40% |

| Industries pharmaceutiques | 40% |

| Autres industries | 40% |

| BTP | 40% |

| Tourisme y compris les agences de voyage | 40% |

| Promotion immobilière | 30% |

| Commerce | 40% |

| Santé | 40% |

| Télécom et TIC | 40% |

| Autres services y compris les agences de location de voitures | 40% |

| Contreparties publiques | |

| Entreprises publiques opérant dans des secteurs concurrentiels | 40% |

| Autres organismes publics | 40% |

| Particuliers | |

| Particuliers du secteur privé : Crédits logements | 20% |

| Particuliers du secteur privé : Crédits à la consommation | 40% |

| Particuliers du secteur public : Crédits logements | 20% |

| Particuliers du secteur public : Crédits à la consommation | 40% |

Les taux de majoration « ∆gi » et les taux de provisionnement standards «TPgi» doivent être appliqués par les banques. Les établissements financiers peuvent retenir, après accord préalable de la Banque Centrale de Tunisie et sur la base d’un rapport motivé, des taux de majoration « ∆gi » et/ou des taux de provisionnement «TPgi» inférieurs aux taux indiqués ci-dessus.

VI. Calcul du montant des provisions collectives « PC » sur les engagements 0 et 1

Provision collective du groupe i : PCgi = Engts 0 et 1gix (TMMgi + Δgi

)x TPgi

Provision collective globale : Somme des provisions collectives par groupe : ∑ n PCgi i=1

Le montant des provisions collectives doit être revu à chaque date d’arrêté des comptes annuels. La population cible et les TMMgi doivent être annuellement recalculés.