2016

التقر ير السنوي للر قابة المصرفية

2016

البنك المركزي التونسي

التقرير السنوي للرقابة المصرفية

المحتوى

كلمة المحافظ

الباب الأو ل: تطور الإ طار التر تيبي والإ حتر ازي والمؤسساتي والعملياتي ونشاط الر قابة

- I . تعز يز الإ طار التر تيبي والإ حتر از ي والعملياتي للر قابة المصر فية

- II . التعاون الدولي

- III . نشاط الر قابةالمصر فية

الباب الثاني: هيكلة القطاع البنكي التونس ي

- I . هيك لة القطاع البنكي حسب طبيعة النشاط

- II . هيكلة القطاع البنكي حسب طبيعة المساهمة

- III . تحليل مدى تر كز القطاع البنكي

- IV . الصيرفة

الباب الثالث: نشاط ونتائج البنوك والمؤسسات المالية

- I . تحليل هيكلة الموزانة والإستغلال للمؤسسات الناشطة في القطاع البنكي

- II . نشاط ونتائج البنوك المقيمة

- III . ن شاط ونتائج البنوك التي تمار س عمليات الصير فةالإسلامية

- IV . نشاط ونتائج مؤسسات الإيجار المالي

- V . نشاط ونتائج البنوك غير المقيمة

الم لاحح

قائمة الملاحح

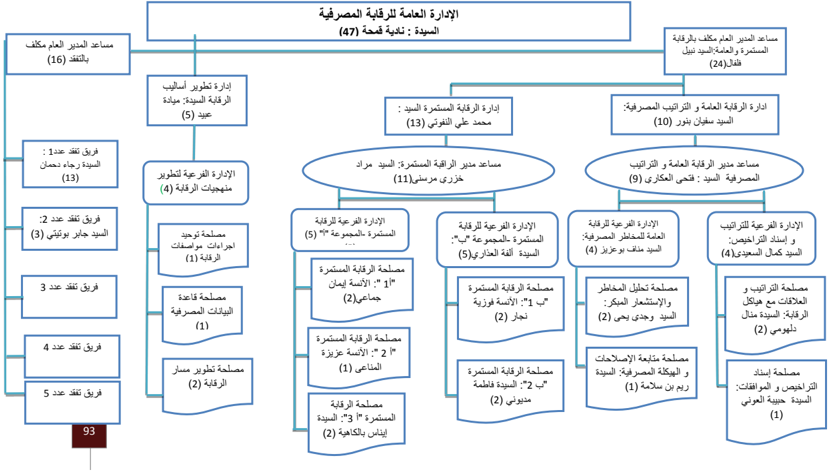

الملح 1 :

الهيكل التنظيمي للإدار ة العامة اللر قابة المصر فية

الملح 2 :

أهم المؤشر ات المتعلقة بالقطاع

البنكي

التونس

ي

الملح 3 :

المواز نة وقائمة التعهدات خار ج المواز نة وقائمة النتا

ئج القابلة للنشر للبنوك

المقيمة

الملح 4 :

القوائم المالية لمؤسسات الإيجار المالي

الملح 5 :

القوائم المالية للبنوك غير المقيمة

الملح 6 :

تطور معدلات نسب الفائدة الفعلية حسب اصناف القروض

2000

–

2000

الملح 7 :

تطور نسب الفائدة الفعلية حسب اصناف القروض ومؤسسات القرض خلال سنة 2000

الملح 8 :

قائمة

مؤسسات القر ض المر خص لها والناشطة بالبلاد التونسية

الملح 9 :

توزيع شبكة الفروع البنكية حسب الجهات والو لايات والبنوك في

10

ديسمبر

2000

الملح 10 :

تو

ز

يع

شبكة فر وع مؤسسات الإيجار المالي حسب الجهات و الو لايات في

10

ديسمبر

2000

الملح 11 :

تطور مؤشر توننداكس

(TUNINDEX)

ومؤشر البنوك

(TUNBANK)

كلمة المحافظ

تطور النشاط المصرفي سنة 2000 في سياق اتسم باستمر ار الصعوبات الاقتصادية التي ز ادت حدة بعد تداعيات أحداث بار دو وسوسة على قطاع السياحة.

وعلى الرغم من هذا الوضع، فقد شهدت سنة 2000 دفعا للتمويل المصرفي للاقتصاد كما يبرز ذلك من خلال ار تفاع مؤشر اجمالي المساعدات للاقتصاد من اجمالي الناتج المحلي بما يقارب 4 نقاط مئوية لتصل إلى مستوى 77 ٪ مقابل معدل بـ 71 ٪ خلال الس . نوات الأ ر بع الماضية و شملت المساعدات للاقتصاد بالأساس تمويل حاجيات استغلال المؤسسات والأفر اد وكذلك لتعز يز محفظة سندات الخز ينة وهو ما يعكس تفضيل البنوك للتمويلات الأقل خطورة التي تنطوي على أقل قدر ممكن من المخاطر.

وخلال نفس الفتر ة، تطورت الودائع بنسق أبطأ من القروض، مما استد عى اللجوء الى إعادة التمويل لدى البنك المر كز ي التونس ي. وبالفعل، فقد ظل معدل تغطية القروض ب الودائع في منحى تنازلي ، حيث انخفض من 81.8 ٪ سنة 2002 إلى 80.4 ٪ سنة 2000 ، وهو ما يعكس الانخفاض في ادخار الأسر وتدهور وضعية السيولة لدى للمؤسسات.

ّ

وفي الوقت نفسه، واصلت البنو ك جهودها لتوسيع شبكات فروعها و تحسين تموقعها بالسوق المصر فية مما أدى الى تحسن مؤشر نسبة الصيرفة الذي بلغ 0400 ساكنا لكل فر ع بنكي سنة 2000 مقابل 7414 ساكنا سنة 2002 مع كل ما يثيره هذا التسابق من تساؤلات حول جدوى المقار بة المتبعة من قبل بعض البنوك في بيئة مصر فية جد تنافسية.

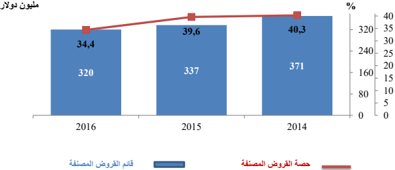

وفيما يتعلق بالسلامة المالية للقطاع، تجدر الإ شار ة إلى أن القطاع المصرفي تمكن عموما من تحسين مؤشر ات الصلابة المالية مع تحسن طفيف في حصة القروض المصنفة ، و نسبة تغطية القروض المصنفة بالمدخرات والمحافظة على نسبة الملاءة المالية في مستوى مرض ي حيث بلغت 00.4 ٪ ع لى ا لرغم من إد خا ل متطلبا ت جديد ة لتغطية المخاطر التشغيلية .

وعلى الر غم من الجهود التي يبذلها البنك المر كز ي التونس ي فإن القطاع المصرفي لا يز ال يتسم ببعض عوامل الهشاشة، خاصة فيما يتعلق باشكالية القروض المصنفة والذي تكتس ي طابعا متعدد الأبعاد ويتطلب حلها اعتماد تدا بير جر يئة على عدة مستويات.

وبالإضافة إلى ذلك، فقد مثلت سنة 2000 بالنسبة للقطاع المصرفي سنة إصلا حات كبرى على عدة مستويات ن ذكر منه ا على وجه الخصوص:

- -سن القانو ن المتعلق بالنظام الأساس ي للبنك المر كز ي التونس ي والقانو ن المتعلق بالبنوك والمؤسسات المالية على خلفية تكريس و مبادئ الحوكمة الرشيدة، المنافسة العادلة وتعز يز أسس الا ستقر ار المالي؛

- -قيام البنك المر كز ي التونس ي ب وضع و اعتماد البر نامج الخماس ي 2000 -2020 الذي يهدف الى تطابق المنظومة للر قابة الحذر ة التونسية مع معايير باز ل III في أفق سنة 2020 وتطوير القدر ات العملياتية للر قابة الم صر فية من أجل ارساء مقومات ر قابة فعالة معت مدة على المخاطر ؛

- -الإنطلاق في عملية إعادة هيكلة البنوك العمومية على أساس بر امج إعادة هيكلة تمت المصادقة عليها من قبل البنك المر كز ي التونس ي وتنطوي على جوانب مؤسس ا تية وتجار ية وعملياتية وكذلك على مقار بة لحل اشكالية القروض المصنفة . ويكمن الهدف من هذا التمش ي في وضع أسس التصرف السليم و الحذ ر داخل هذه البنوك و تحسين فعاليتها في القيام بدورها في تمويل الاقتصاد مع ضمان ظروف لصلابتها وربحيتها.

هذا وسوف يتواصل هذا التمش ي الر امي إلى دفع الإصلا حات مع اعتماد بعض المبادئ التوجيهية المتمثلة أساس ا في التر كيز الفعال لشبكات أمان ولاسيما صندوق ضمان الودائع البنكية، و مسار انقاذ البنوك والمؤسسات المالية المتعثر ة، وصو لا إلى آلية المقر ض الأ خي ر من ناحية والتاطير

التنظيمي لعمليات الصير فة الاسلامية ومؤسسات الدفع مع مواصلة تجسيد مخطط ال عمل الخماس ي للر قابة المصر فية، من ناحية أخر ى .

ّ

وبالتواز ي مع هذا التمش ي ، س وف يواصل البنك المر كز ي التونس ي ا لعمل على أن يتم اعتماد نظام التصنيف الداخلي للحر فاء في جميع مكوناته من قبل البنوك و المؤسسات المالية وذلك بهدف إضفاء الطابع المؤسس ي ،على المدى القصير، على عملية اسناد القروض ولضمان تسعير ة مصرفية معدلة حسب المخاطر وضمان الر قابة الفعالة للمخاطر . و يكمن الهدف من وراء ذلك إلى تمكين البنوك من وسائل الإ دار ة الا ستباقية لأ مواله ا الذاتية .

وعلى صعيد آخر، ووعيا منه با لحاجة الماسة إلى إرساء أسس الأ خلاقيات الم الية و إ لى الحفاظ على سلامة النظام المالي، س وف يواصل البنك المر كز ي التونس ي العمل على تعز يز المنظومة الوطنية لمكافحة غسل الأ موال وتمويل الإ ر هاب وذلك وفقا للمعايير الدولية.

وفي سياق هذه الديناميكية المعيار ية، و حر صا على التوفيق بين متطلبات الصلابة المالية والحاجة إل ى ضمان تمويل فعال للاقتصاد، سيواصل البنك المر كز ي التونس ي اعتماد نهج تشاوري وتدر يجي في إدخال الإ صلا حات مع مر اعاة قدر ة البنوك على التكيف.

ّ

إن الإ صلا حات التي تم إنجاز ها وتلك التي يعتزم البنك المر كز ي التونس ي إدخالها كفيلة بان تساعد القطاع المصرفي على دخول مر حل ة انتقالية جديدة س وف تؤثر على طر ق ومناهج العمل المصرفي وتعيد تشكيل خارطة القطاع ككل من خلال حر كات الت م ر كز وبروز أنماط مصر فية . جديدة

ّ

ّ

وعلاوة على كل ذلك، فإن التطورات التكنولوجية الذي يواجهها القطاع المصرفي على الساحة الدولية بفضل الرقمنة جد المتز ايدة لل ت خدمات المالية عد حافز ا لإعادة التفكير في النموذج الاقتصادي للقطاع المصرفي، حتى لا يبقى القطاع في معز ل عن هذه التطورات.

الباب الأول: تطور الإ طار التر تيبي والإ حتر از ي والمؤسساتي والعملياتي ونشاط الر قابة

الباب الأول : تطور الإ طا ر التر تيبي والإ حتر از ي والمؤسساتي والعملياتي ونشاط الر قابة

I . تعز ي ز الإ طار التر تيبي والإ حتر از ي والعملياتي للر قابة المصر فية

تعتبر سنة 2000 سنة الإصلا حات الكبرى : حيث تمت

- مر اجعة القانو ن المصرفي في جويلية 2000 الذي أر س ى مبادئ الحوكمة الرشيدة والمنافسة والشفافي ة في تنظيم السوق المصرفية من خلال تغطية دورة النشاط البنكي بأكملها، بدء بالتر خيص بممار سة النشاط وصو لا الى مر حلة التعثر وإمكانية . الإنقاذ والتي مهدت الطر يق لوضع حز مة جديدة من إصلا حات الر قابة المصر فية وفي نفس هذا الإطار، تم بموجب هذا القانو ن إ حداث هيئات جديد ة وهي : لجنة التر اخيص، ولجنة انقاذ ا البنوك والمؤسسات المالية المتعثر ة، واللجنة المكلفة بتسليط العقوبات، وصندوق ضمان الودائع البنكية.

- اعتماد خطة عمل خماسية للبنك المر كز ي التونس ي في مجال الر قابة المصر فية والتي تشمل عدة مشار يع تهدف إلى إيجاد تقار ب في افق 2020 بين الإ طار الإ حتر از ي مع معايير باز ل وتطوير الإ طار العملياتي للر قابة المصر فية وذلك لضمان الانتقال من الر قابة على الا متثال إلى ر قابة قائمة على المخاطر .

وفي هذا السياق، ّ ف كث البنك المر كز ي التونس ي خلال 2000 وأوائل سنة 2007 جهود في مجال ال ر قابة المصر فية على : ثلاث جبهات

- إر ساء الهيئات التي تم إحداثها بموجب القانون عدد 48 لسنة 2000 المتعلق بالبنوك والمؤسسات المالية.

- تعز يز المنظو مة الا حتر از ية.

ٌ

- الا سر اع بإنجاز المشار يع الر امية إلى تحسين الإ طار العملياتي للر قابة الذي يكرس الانتقال إلى الر قابة القائمة على المخا طر.

- 1 . إر ساء الهيئات المحدثة بموجب القانون عدد 88 لسنة 6112

- 1.1 لجنة التراخيص

عقدت لجنة التر اخيص اجتماعها التأسيس ي في 02 فيفر ي 2007 .

ّ

وير أس محافظ البنك المر كز ي أو من يمثله هذه اللجنة التي تتكون من أر بعة أعضاء مستقلين يعينهم مجلس إدار ة البنك المر كز ي و ي ت سمو ن بال نز اهة والكفاءة في المجال المالي أو المصرفي أو الاقتصادي.

و يتولى ت أ مين كتابة أشغال لجنة التر اخيص الهيكل المسؤول عن در اسة ملفات التراخيص داخل البنك المر كز ي وهو الإدار ة العامة للر قابة المصر فية.

و يتم إر سال مطالب التر خيص من قبل الجهات المعنية إلى البنك المر كز ي وتتولى الإدار ة العامة . للر قابة المصر فية فحصها و تقديم تقر ير إلى لجنة التراخيص

ّ

و يتولى البنك المر كز ي التونس ي موافاة صاحب طلب التر خيص بقر ار لجنة التر اخيص وفي حالة الر فض، يكو ن القر ار معللا .

هذا وقد صادقت لجنة التر اخيص على نظامها الداخلي في اجتماعها الثاني الم نعقد بتار يخ 02 أفر يل 2007 .

مؤطر عدد 1 : النظام الداخلي للجنة التراخيص

يضبط النظام الداخلي الذي تم نشر ه بالر ائد الر سمي للجمهورية التونسية عدد 13 بتار يخ 2 ماي 2007 : ، إجر اءات عمل لجنة التراخيص؛ وهي

- -القواعد التي تنظم عقد اجتماعاتها: إجر اءات دعوة أع و ضائها، النصاب القانوني المطلوب .. ، والتصويت،الخ

- -القواعد التي تحكم العلاقة بين لجنة التراخيص و كتابة لجنة التراخيص ، و

- -الالتز امات الموضوعة على كاهل أعضاء لجنة التراخيص .

هذا وطبقا لأ حكام الفصلين 28 و 10 من القانون عدد 48 لسنة 2000 ، صادقت لجنة التر اخيص، خلال اجتماع ها المنعقد بتار يخ 10 جويلية 2007 ، على إجر اءات تقديم مطالب التر خيص بما في ذلك الإ ر شادات والمعطيات والوثائق اللاز مة لدراسة طلب .

وهذه المذكر ة الإ جر ائية التي نشر ت في الر ائد الر سمي للجمهو ر ي ة التونسية ر قم 10 بتار يخ 04 نوفمبر 2007 ، موجهة الى أي شخص طبيعي أو معنو ي يتقدم الى البنك المر كز ي التونس ي بطلب من أجل الحصول على تر خيص لممار سة العمليات المصر فية المنصوص عليها بالفصل 4 من القانون عدد 48 لسنة 2000 أو للقيام بالعمليات المدر جة ضمن الفصو ل 24 و 14 و 13 من هذا القانو ن .

مؤطر عدد 6 : قائمات العمليات التي تستوجب ترخيص ا من قبل لجنة التراخيص

- 0 ) الم مار سة ال عادية للعمليات المصر فية المنصوص عليها بالفصل 4 من القانون عدد 48 لسنة 2000 .

- 2 ) تغيير النشاط.

- 1 ) عملية الاندماج أو الانقسام.

- 4 ) إحالة جزء كبير من الأصول أو الخصوم.

- 3 ) التخفيض في ر أس المال.

- 0 ) اقتناء حصص في ر أس المال أو حقوق تصويت من شأنه ا أن تؤدي إلى تجاو ز للعتبات (ا لحدود ) الدنيا : التالية 0 / 00 (عشر) ، أو 0 / 3 (خمس) ، أو 0 / 1 (ثلث) ، أو ( 1⁄2 نصف ) أو 2 / 1 ( ثلثي ) حقوق التصويت.

- 7 ) اتخاذ تدابير متضافر ة من شأنها ان تؤدي الى تجاوز إ حدى العتبات المذكورة أعلاه.

- 8 ) الم ر إحالة حصص قد تؤدي إلى فقدان صفة المساهم جعي. وفي حالة حدوث تغيير المساهم المرجعي . يجب في هذه الحالة تقديم ملف طلب الترخيص بالتز امن من قبل المساهم المرجعي المحيل والمساهم المر جعي المنتفع بعملية الإ حالة.

ملاح حظة : تتطلب الوضعيات من 0 الى 3 موافقة مبدئية ثم موافقة نهائية.

6.1 لجنة انقاذ البنوك والمؤس سات المالية المتعثر ة

عملا باحكام الفصل 001 من القانون عدد 48 اسنة 2000 الذي ينص على إحداث لجنة انقاذ البنوك والمؤسسات المالية المتعثر ة، تم بمقتض ى الأمر عدد 081 لسنة 2007 المؤرخ في 0 فيفيري 2007 ضبط النظام الداخلي للجنة المذكورة.

مؤطر عدد 3 : النظام الداخل ي للجنة انقاذ البنوك والمؤسسات المالية المتعثر ة

ير مي النظام الداخلي للجنة انقاذ البنوك والمؤسسات المالية المتعثر ة الصادر بالر ائد الرسمي عدد 00 بتار يخ 7 فيفر ي 2007 : الى

- وضع القواعد التي تنظم عقد اجتماعاتها : كيفية دعوة أ عضائها، إعداد جدول الأعمال، النصاب ا لقانوني المطلوب، التصويت، إعداد محاضر المداو لات، إلخ .

- تحديد صلا حيات كتابة اللجنة ؛

- تحديد تدابير استثنائية لاتخاذ قر ار عاجل بشأن طلبات فتح إجر اءات انقاذ او حل بنك أو مؤسسة مالية ذات أهمية في النظام المالي أو يعتبر أن لها تأثير على النظام المالي ؛ و

- تحديد شروط تعيين المندوب المكلف بإنقاذ أو تصفية المؤسسة المعنية .

3.1 صندوق ضمان الودائع البنكية

تطبيقا لأ حكام الفصل 041 من القانون عدد 48 لسنة 2000 الذي ينص على إحداث صندوق ضمان الودائع البنكية،تم اصدار الأ مر عدد 208 لسنة 2000 المؤرخ في 0 جانفي 2007 والذي يحدد قو اعد التدخل وتنظيم وأداء الصندوق المذكور بالإضافة إلى شروط انخر اط المؤسسات المعنية والتعويضات التي يمكن لهذه الأ خير ة الإنتفاع بها. وتجدر الإ شار ة الى أ ن هذا النص الم ستوىى من المبادئ الستة عشر للجمعية الدولية لت أ ( مين الودائع AIAD IADI/ ) ومن التوصية عدد 41 / 2004 للمجموعة الأ و روبية و من التجار ب الدولية ير مي إلى ت ك ر ي س أفضل الممار سات الدولية في هذا المجال مع الا متثال للأ حكام القانونية المنصوص عليها في القانون عدد 48 لسنة 2000 .

مؤطر عدد 8 : تر كيز صندوق ضمان الودائع البنكية

i . نظام وحوكمة الصندوق :

صندوق ضمان الودائع البنكية هو مؤسسة عمومية تتمتع بالشخصية المعنوية والإستقلال الإدار ي و المالي .

وقد حدد القانو ن البنكي ر أس مال الصندو ق بـ 3 مليو ن دينار يكتتب بالتساو ي بين الدولة التونسية والبنك المر كز ي التونس ي. ويمكن التر فيع فيه كلما دعت الحاجة لذلك .

تسير صندوق ضمان الودائع البنكية الهياكال التالية :

- لجنة ر قابة مكلفة بالخصوص باعتماد سياسات واستر اتيجيات الصندوق والإشر اف على

تطبيقها؛

- لجنة التدقيق والمخاطر وهي لجنة م نبثقة عن لجنة الر قابة لمساعدتها على تصميم وتنفيذ نظام ر قابة داخلية وسياسة لإ دار ة المخاطر، خاصة فيما يتعلق ب توظيفات الصندوق؛

- يتم تعيين المدير العام المسؤول عن الإدار ة التنفيذية لمدة 4 سنوات قابلة للتجديد مر ة واحدة بمقتض ى أ مر حكومي وباقتر اح من البنك المر كز ي التونس ي. وقد تم تعيين المدير العام للصندوق بموجب الأ مر الحكومي عدد 0082 لسنة 2007 بتار يخ 00 سبتمبر 2007 .

- ii . الأ هداف وطريقة التدخل:

يعمل الصندوق كشبكة أمان لضمان ظروف الا ستقر ار المالي ، وقد تم إحداث صندوق ضمان الودائع البنكية هذا على شاكلة منظومة « Pay Box Plus » وتشمل تدخلاته :

- تقديم تعويضات الى المودعين في أحد البنوك في حالة التصفية .

- تفعيل اجر اءات إنقاذ بنك متعثر ف ي ظل شروط صار مة تتمثل خصوصا : في

- -منح تمويل مضمون أو الحصول على حصة في ر أسماله؛ أو

- -اقتناء حصة في ر أس مال مؤسسة بنكية وسيطة ( bridge bank ) .

- iii . مساهمات الأ طر اف المعنية وطر ق وإجر اءات التعويض في حالة تعثر بنك أو مؤسسة مالية:

ّ

تقدم جميع البنوك المنخر طة في الصندو ق مساهمة سنوية قدر ها 0.1 ٪ من قائم الودائع في نهاية السنة المحاسبية السابقة، مع إمكانية تقديم معدل مساهمة سنوي في المستقبل يأخذ بعين الا عتبار ملامح المخاطر لكل بنك.

هذا ويكو ن الصندوق مطالب ا بأن يقوم في أ جل محدد من قبل لجنة الر قابة بتكوين مستوى

معين من الموارد القار ة لا يقل عن 1 ٪ من إجمالي الودائع .

و يتولى البنك المر كز ي التونس ي اتخاذ القر ار بشأن الشروع في إجر اءات التعويض ، وبالتالي، فإن تدخل صندوق الضمان يكون بمثابة التدخل ال علاجي عندما يصبح البنك المعني غير قادر على إر جاع الأ موال التي تلقاها من المودعين في الح ال أو على الم دى القريب .

ّ

وقد ح د د سقف التعويض لكل مودع بـ 00 ألف دينار ا وحددت فتر ةالتعويض بـ 20 يوم عمل ابتداء من تار يخ الإ شعار الصادر عن البنك المر كز ي التونس ي.

6 . تعز يز الإ طار الإ حتر ازي

بدأ تنفيذ بر نامج العمل الخماس ي للر قابة المصر فية في النصف الأول من سنة 2000 ، وقد قام : فر يق البنك المر كز ي التونس ي بالفعل بالإ جر اءات المتعلقة بالمتطلبات التالية

ً

ّ

- الشروع ، اعتبار ا من ال سنة المالية 2000 ، في العمل بضرور ة توفير ر صيد محدد من الأ موال الذاتية ل تغطية المخاطر التشغيلية. وقد اعتمد البنك المركزي التونس ي في هذا الصدد مقا ( ر بة المؤشر الأساس ي 03 ) ٪ من الناتج البنكي الصافي لا حتساب الرصيد الواجب تأمينه من . الأ موال الذاتية وقد قدر وقع التأثي ر الإ جمالي لإدخال هذا التدبير ب نقطة مائوية واحدة من حيث نسبة الملاءة المالية وقد اتخذت جميع البنوك و المؤسسات المالية كافة التدابير اللازمة لا حتر ام هذه الإ جر اءات .

- تقييد حدود تعرض الأطراف المرتبطة للمخاطر و ذلك بالتخفيض في نسبتها من 000 ٪ إلى 73 ٪ في نهاية سنة 2007 وإلى 23 ٪ في موفى سنة 2008 .

- إلز ام البنوك والمؤسسات المالية ( طبقا لمقتضيات المنشو ر ر قم 00 لسنة 2000 ) بإر ساء نظام تقييم داخلي لمخاط ر القر ض للأطر اف المقابلة (SNI) بهدف تمكينهم ، في مر حلة أولى، بوسيلة مساعدة ناجعة على صعيد اتخاذ القر ار في مجال اسناد القروض ، وأداة وقائية

ّ

فاعلة في إدار ة مخاطر القر ض، مع وضع تعر يفات م عد لة حسب المخاطر وإعداد هذه المؤسسات، في مر حلة ثانية، لتطبيق المقاربات الداخلية لتخصيص الأ موال الذاتية . وقد قدمت البنوك والمؤسسات المالية خر ائط طر يق ترسم بوضوح الإ جر اءات التي تعتزم اتخاذها والجدو ل الز مني لوضع نظام تقييم داخلي لمخاطر القروض الممنوحة للأطر اف المقابلة وفقا لأ حكام المنشو ر آنف الذكر .

وفي إطار هذا التوجه، قام البنك المر كز ي التونس ي خلال النصف الأول من سنة 2007 بمر اجعة المنشور عدد 03 لسنة 2001 المتعلق بوضع قواعد الر قابة الداخلية لإدار ة المخاطر في نطاق مكافحة عمليات غسل الأ موال وتمويل الإ ر هاب وإصدار منشور حو ل كيفية إعداد التقار ير المحاسبية والإ حتر از ية والإحصائ ية، والشروع في إر ساء متطلبات توفير الأ موال الذاتية الضر ور ية لمواجهة مخاطر السو ق المالية. .

1.6 مشروع منظومة ر فع التقار ير الى البنك المر كز ي التونس ي من قبل المؤسسات المالية

ّ

ت و جت أشغال إعداد منظومة ر فع التقار ير التي انطلقت في 2001 1 بإصدار المنشور عدد 0 لسن ة 2007 بتار يخ 10 يجويلية 2007 و الذي يحدد إطار ا مر جعيا ل لمعلومات الواجب إبلاغها إلى البنك المركزي التونس ي من قبل البنوك والمؤسسات المالية والتنصيص على العناية اللازمة الواجب توخيها في إعداد وتقديم وعر ض ومر اقبة هذه المعلومات من قبل المؤسسات الخاضعة لهذا الإ جر اء .

ّ

و ي شك ل هذا النص الأساس التنظيمي لمنظومة ر فع ا لتقار ير الإ حتر از ية الجديدة و التي تستند إلى محورين ر ئيسيين:

1 انظر التقرير حول الرقابة المصرفية لسنة 5102

ّ

- على مستوى الصياغة : إعداد تقار ير موحدة قائمة على المخاطر و ت ت سم بالمرونة والتبسيط من حيث الكمية والجودة والتواتر.

- : على المستوى التقني ر فع التق ار ي ر باستخدام تقنيات إعداد التقار ير المستوحاة من أفضل المعايير الدولية من حيث:

- -التقييس : التعر يف المعيار ي لجميع البيانات الأساسية التي تشكل التقر ي ر وإعداد جذاذات تعريف في ملحق وتر ميز العناوين.

ّ

- -تصميم قاعدة بيانات مرجعية » أو صنفة م » على أساس أعمال التقييس المنجز ة .

ّ

- -استخدام لغة مر جعية تعتمدها ل ج السلطات التنظيمية في مجال تبادل ( المعلومات المالية XML في مر حلة انتقالية أولى قبل الا نتقال إلى XBRL في .) مر حلة ثانية

و يحدد النص التنظيمي المذكور:

- الغرض من المنشور ونطاق تطبيقه ؛

- قواعد الر قابة الداخلية المتعلقة بتعي ين موظف مسؤول عن ر فع التقار ير ، ودوري تها وآجال التصر يح بها ، وطر ق ومناهج صياغ تها و مدى موثوقي تها والمصادقة عليها ؛

- هيكلية ومحتو ى التقار ير؛

- الأ ساليب التقنية للتصر يح ؛ و

- العقوبات في صورة عدم الا متثال لمتطلبات إعداد التقار ير.

6.6 إعداد آلية جديدة لمكافحة غسل الأمو ال وتمويل الإرهاب

في إطار تعز يز الجهود الوطنية لمكافحة الجر يمة المالية وتمويل الإ ر هاب، أصدر البنك المر كز ي التونس ي في 01 سبتمبر 2007 ، منشورا جديدا تم من خلاله مر اجعة المنشور عدد 03 لسنة

2001 المتعلق بوضع قواعدالر قابة الداخلية لإدارة مخاطر مكافحة غسل الأموال وتمويل الإ ر هاب.

وقد اصبحت هذه المر اجعة ضر ور ية نظر ا للعوامل التالية:

- إصدار القانون الأساس ي عدد 20 لسنة 2003 المؤرخ 7 اوت 2003 المتعلق بمكافحة غسل الأ موال وتمويل الإرهاب؛

- تقييم البنك المر كز ي التونس ي للمنظومة الداخلية لمكافحة غسل الأ موال وتمويل الإر هاب للبنو ك والمؤسسات المالية؛ و

- التقييم المتبادل الذي أجر اه البنك الدولي و مجموعة العمل المالي لمنطقة شمال إفر قيا والشر ق الأوسط لوضع الآلية الوطنية لمكافحة غسل الأ موال وتمويل الإ ر هاب.

ت ومن بين الإسهامات الر ئيسية التي تضمنها المنشور، والذي س ت مد مبادئه التوجيهية إلى حد كبير ( من المعايير الدولية و لا سيما المعايير المعتمدة من قبل مجموعة العمل المالي GAFI ) وملا حظاتها ومذكر اتها التفسير ية، نذكر ما يلي:

- ( » تكريس مفهوم « الأشخاص المعرضين سياسيا PPE ) وملائمة قائمتهم مع لوائح هيئة السو ق المالية الصادر ة سنة 2007 .

- تكريس ا ل مقا ر بة ا ل تي تعتمد علی ا لمخا طر و ا لتي تت ط ل ب م ن البنوك والمؤسسات المالية معای ر ة مخصصات مو ار د ها ومجهودات ها و در جة العناية التي توليها وفق در جة المخاط ر المتعلقة بمكافحة غس ل ا لأم وال و تم و ی ل ا ل لإرهاب.

- تحم ي ل البنوك والمؤسسات المالية مسؤولية إعداد تقييمات مخاطر مكافحة غسل الأ موال وتمويل الإ ر هاب الخاصة بها وإر سالها إلى البنك المر كز ي التونس ي في غضو ن سنة من تار يخ دخو ل المنشور حيز التنفيذ.

- الا ستفادة من نتائج التقييم الوطني للمخاطر » NRA » من خلال إخضاع بعض أنماط المخاطر لمز يد من اليقظة.

- تعز يز إجر اءات تحديد هوية المستفيد الفعلي/ ا لحقيقي على ضوء التوضيحات الوار دة بالقر ار عدد 1 للجنة التونسية للتحاليل المالية ( CTAF .)

- وضع بر امج مكافحة غسل الأ موال وتمويل الإر هاب حيز التنفيذ على مستوى التكتل المالي.

- تحميل البنوك مسؤولية و بذل الحرص ا لعنایة اللازمة و القيام ب التحر يات الضر ور ية فیما یت عل ق بعلاقاتها مع مر اسليها من ا لبن وك الأ جنبية.

- بذل الحرص و العناية اللازمة في إطار مكافحة غسل الأ موال وتمويل الإر هاب عند استعمال التكنولوجيات الحديثة .

- توضيح ا لعناية ا ل واجب توخيها من قبل مختلف الأطراف المتداخلة في عملية ا لدفع الإلكتروني ، والتي تشمل بنك صاحب الإذن بالتحوبل و ا لبنك ا لوسيط وبنك ا لمستفيد.

- إلز ام البنوك والمؤسسات المالية بالإضطلا ع بمسؤولية تحديد التدابير المضادة التي يتعين اتباعها في إطار علاقات الأعمال الخاصة بها في بلد تم تصنيفه من ( قبل مجموعة العمل المالي GAFI ) على انه بلد غير متعاو ن .

- تحديد حد أدنى قدر ه 0000 » دينار ا تونسيا لـ »التحويلات الدولية المصنفة من ( قبل مجموعة العمل المالي GAFI ) والتي يتعين على المصار ف اتباع اجر اءات صار مة إز ائها في ما يتعلق بالتحويلات المالية.

3.6 مخاطر السوق

بهدف ضمان الا متثال الكامل لمعايير الصنف I للجنة باز ل II حول القاعدة الإ جتماعية، انطلق البنك المر كز ي التونس ي منذ بداية سنة 2007 في إعداد مشروع شرط جديد في خصوص توفير الأ موال الذاتية الضر ور ية لتغطية مخاطر السوق ، و مع العلم أ ن البنك المر كز ي التونس ي سينطلق سنة 2008 في وضع قواعد تغطية المخاطر على أساس مندمج.

و هذا الم شر وع هو الآ ن في مر حلة وضع اللمسات الأ خير ة بعد الانتهاء من در اسة الجدوى ، والتي تبين من خلالها عدم وجود كلفة أضافية من حيث الأ موال الذاتية بالنسبة ل لبنوك والمؤسسات المالية.

أما بالنسبة الى المتطلبات فإنها تر مي الى تغطية:

- مخاطر السوق لل محفظة المالية ل لتداول بما في ذلك الم خاط ر على سندات الديون أو مخاطر أسعار الفائدة والمخاطر المتعلقة بتقلبات سندات ملكية الأسهم ؛

- مخاط ر تقلبات العملات الأ جنبية التي يمكن ان تمس جميع بنود الموزانة وخار ج الموزانة؛ و

- مخاطر التسوية المتأتية من محفظة التداو ل أ و محفظة الحسابات المص ر فية أو المخاطر المتعلقة بالطر ف المقابل على الصكوك المالية الآ جلة.

3 . تعز يز الإ طار العملياتي للر قابة المصر فية

ّ

ت واصل مسار تعز يز فاعلية الر قابة البنكية ونجاعتها و » بناء القدرات » خلال سنة 2000 و في بداية سنة 2007 وذلك من أجل الوصو ل إلى الا متثال تدر يجيا لم بادئ بازل الر امية إلى تر كيز ر قابة مصر فية فعالة ووضع أسس ر قابة تقوم على على المخاطر. وقد توجت هذه المجهودات باعتماد دليل للر قابة.

1.3 دليل الر قابة

قام البنك المر كز ي التونس ي بتحديد إطار معيار ي ، متسق و ومهيكل يغطي كامل مسار متابعة وتقييم ورصد البنوك والمؤس سات المالية بهدف ضمان أد اء البنك المر كز ي التونس ي لمهامه في

ً

مجال حماية المودعين والحفاظ على استقر ار البنوك والمؤسسات المالية بصفة موضوعية ومتسقة وناجعة ، وذلك على النحو المنصوص عليه بالفصلين عدد 01 و 04 من القانون عدد 48 لسنة 2000 المتعلق بالبنوك والمؤسسا . ت المالية وقد تم إضفاء الطابع الرسمي على هذا الإ طار ضمن دليل الر قابة المعتمد حاليا من قبل الهيكل المكلف بالرقابة المصرفية صلب البنك المر كز ي التونس ي. ويستند هذا ال دليل إلى مبادئ باز ل الأ ساسية للر قابة الفعالة وعلى وجه و الخصوص إلى مبادئ المساءلة والشفافية الحياد والاتساق والا ستمر ار ية، و مبداالتناسب 2 والتدخل المبكر.

ويشمل هذا الدليل:

- التكفل بإنجاز التقار ير المعدة طبقا للقواعد الإ حتر از ية ومر اقب تها والتصديق عل يها .

- التثبت من امتثال البنو ك والمؤسسات المالية للمتطلبات القا نونية والإ حتر ا ز ية.

- المتابعة والتحل . يل الدوري للمؤشر ات الر ئيسية للبنوك والمؤسسات المالية

- . مجالا ت التقييم الدوري للبنوك والمؤسسات المالية وملاءمة الأ موال الذاتية والسيولة

- تر تيب ال بنوك والمؤسسات المالية ح س ب حجمها و ملامح المخاطر الخاصة بها ومسار المر اقبة الملائم . لكل فئة

- عمليات التنسيق بي ن الر قابة المستمر ة والر قابة الميدانية.

- عمليات المر اقبة الخاصة . بالبنوك والمؤسسات المالية الي هي في طور إعادة الهيكلة

6.3 تحسين عملية المر اقبة الم ي دانية

في إطار مواصلة تحسين عملية المر اقبةالميدانية، تمت صياغة مجموعة أدلة منهجية خاصة بأمن المعلومات وخطط استم ر ار ية النشاط واعتمادها خلال سنة 2000 حيث اصبحت هيئة

2 يقصد بالنسبية تعديل مسار ال ر قا بة وموارد الرقابة حسب حجم وخصائص مخاطر المؤسسات الخاضعة للرقابة .

المر اقبين الميدانيين تتوفر في الوقت الحاضر على 02 دليلا هي بمثابة مر اجع يعتمدها المر اق ب ون الميدانيون لملائمة عملية الر قابة مع المقار بة التي سيتم اعتمادها حسب كل مجال.

ّ

وبالإ ضافة إلى ذلك، وبهدف تحديد تمش ي للر قابة الميدانية ي ت سم بالشفافية، تمت صياغة ميثاق انجاز المهمات الميدانية و توزيعه على البنوك والمؤسسات المالية ونشر ه على موقع الإنترنت للبنك المر كز ي التونس ي.

ّ

وير مي هذا الميثاق إلى إعلام البنوك والمؤسسات المالية بالغر ض من وراء إ جر اء عمليات التفقد و ال وسائل المخصصة لها. كما تحدد الوثيقة مبادئ السلوك الحسن الذي يجب أن يتحلى به فر يق الر قابة الم يدانية التابع للبنك المر كز ي التونس ي وفي المقابل أيضا السلوك المنتظر من إطار ات وأعوان البنوك والمؤسسات المالية الخاضعة للر قابة .

3.3 تعز يز القدر ات في مجال الر قابة

يضم ا لهيكل المكلف بالر قابةالمصر فية 43 إطار ا متحصلين جميعهم على شهائد جامعية.

هذا وواصل البنك المر كز ي التونس ي تعز يز مهار ات الإ طار ات المكلفة بالرقابة ضمن دورات تدر يبية، تم خلالها التر كيز بالخصوص على مقار بات باز ل حول كفاية الا موال الذاتية والسيولة، وطر ق إدار ة ومت ابعة المخاطر المالية والتشغيلية، وعملية الر قابة التي تعتمد على المخاطر وتقنيات التمويل للمصار ف الإ سلامية والمخاطر ذات الصلة، وجميع أدوات وآليات إدار ة المخاطر الإ حتر از ية التي يمكن ان تواجه القطاع المصرفي.

ً

وفي هذا لإطار تم تنظيم دورات تدر يبية لمدة إجمالية بلغت 021 يوما. كما تجدر الإ شار ة إلى أن أعضاء هيكل الر قابة استفادوا من ( ثلاث 1 ) دورات تدر يبية واسعة حول نظام التقييم الداخلي ( SNI ) في إطار تعز يز قدر اتهم عند انجاز تفقد هذه الآلية.

كما شمل مجهود تعز ير القدر ات دورات تم تنظيمها بالخار ج لدى هيئات إقليمية ودو ل ( : ية FMA ) ومعهد الإ ستقر ار المالي/بنك التسويات الدولية ( ISF / BIS ) ومعهد الخدمات المالية الإ سلامية ( IFSB ( ) وبنك الا حتياطي الفيدر الي الأ مر يكي بنيويورك، وبنك ألمانيا CTCBC )، واللجنة العر بية ( للر قابة المصر فية، والبنك الوطني البولوني BNP .)…. )

II . التعاون ال دولي

1 . المشار كة في المؤتمرات

قام مسؤولو ن تابعو ن للإدار ة العامة للر قابة المصر فية خلال سنة 2000 ، بتمثيل البنك المر كز ي : التونس ي لدى مجموعات عمل إقليمية ودولية حو ل الإ شر اف المصرفي نذكر منها

- اجتماعات مجموعة المر اقبين العر ب بر عاية صندوق النقد العر بي.

- اجتماع ر ف يع المستوى لمنطقة الشر ق الأوسط وشمال إفر يقيا يومي 7 و 8 ديسمبر 2000 تم تنظيمه من قبل صندو ق النقد العر بي بالشر اكة مع لجنة باز ل ومعهد الا ستقر ار المالي.

- ( الا ستقر ار المالي اجتماع المجموعة الا ستشار ية لمجلس FSB ) لمنطقة شمال إفر يقيا والشر ق الأوسط.

- المؤتمر السنوي للر ابطة الدولية لو كلاء التأمين -الودائع ومعهد الا ستقر ار المالي حول أنظمة انقاذ المصار ف في المغرب.

- ورشة عمل حول ضمان الودائع المصر فية من 27 إلى 21 مارس 2007 بالدار البيضاء بالمغر ب الأقص ى: وهي أول ورشة عمل للمساعدة الفنية في مجال ضمان الودائع المصر فية قامت ال جمعية المغر بية لإدار ة صناديق ضمان الودائع البنكية ( SGFD ) . بتنظيمها بالشر اكة مع الر ابطة الدولية لو كلاء التأمين

وقد مكنت هذه التظاهر ات الإ طار ات العليا التابعة للبنك المر كز ي التونس ي من التعر ف على التطورات الجديدة في مجالا ت الر قابة والا ستقر ار المالي، والإس تئناس بمقار بات وخبر ات الدول في معالجة وضعيات البنوك المتعثر ة، وآليات تدخل صناديق ضمان الودائع وتصميم استر اتيجيات الإدماج المالي. كما سمحت المشار كة في هذه التظاهر ات للفر يق التابع للبنك المر كز ي التونس ي من تبادل وجهات النظر والمقار بات مع الهيئات الر قابية الأ خر ى حول مدى وتعقيد المخاطر الجديدة التي تهدد استقر ار النظام المصرفي، وهي المخاطر ) المعلوماتية (السيبير ية ومخاطر غسل الأ موال وتمويل الإ ر هاب.

6 . التعاون مع السلطات التنظيمية الأ جنبية

تم بموجب القانون عدد 13 لسنة 2000 التر خيص للبنك المر كز ي التونس ي بتوقيع اتفا قيات التعاون الثنائية أو متعددة الأ طر اف مع نظر ائه الأ جانب في مجالات اختصاصه. وفي هذا السياق، قام البنك المر كز ي خلال سنة 2000 بالتوقيع على أر بع اتفاقيات تعاون وبذلك يبلغ عدد اتفاق ي ات التعاون وتبادل المعلومات الموقعة الى حد الآن ( الثمانية 8 ) اتفاقيات.

وفي هذ ا الإ طار، يشار ك البنك المر كز ي التونس ي بصفة منتظمة منذ سنة 2003 ، في مجموعة المر اقبين التابعة للمجمع « التجار ي وفا بنك » (AttijariWafa Bank) في المغر ب، وذلك في إطار اتفاقية التعاون الثنائي الموقعة سنة 2007 مع الهيئة المغر بية المشر فة على القطاع.

ّ

3 . الإن ض مام الى م نظومة » معر ف الكيان القانوني » ( LEI )

ّ

في إطار الإنخر اط الصر يح لتونس في الجهود الدولية الر امية لتعز يز الشفافية في الأ سواق المالية العالمية ومكافحة غسل الأ موال والجر ائم المالية، قام البنك المر كز ي التونس ي خلال سنة 2007 بدعوة البنوك التونسية لاتخاذ التدابير اللا ز مة للالتز ام بتوصيات مجلس الا ستقر ار المالي فيما ( يتعلق بوجوب حصول الشر كات على معر ف الكيان القانوني Identifier Entity Legal .) وسيكون بإمكان البنوك التونسية طلب هذه المعر فات من المصار ف المر اسلة الأ جنبية بمناسبة انشاء علاقات تجار ية بينها و البنوك التونسي ة وخاصة في سياق يتسم بالسعي إلى تقليص المخاطر وبدعم من السياسة الدولية الجديدة في مجال ّ ب تجن المخاطر .

وفي هذا الإ طار تجدر الإ شار ة الى أنه في موفى 2007 ، بلغ عدد الشر كات التونسية التي تتوفر لديها معر فات الكيان القانونية 24 شر كة تونسية، من بينها ( ستة 0 ) بنوك.

ّ

مؤطر عدد 5 : توجهات حول استخدام معر ف الكيان القانوني (LEI)

ً

معر ف الكيان القانوني هو ر مز أبجدي ر قمي مكون من 20 حر فا استناداإلى المواصفة القياسية ISO 17442 ( التي وضعتها المنظمة الدولية لتوحيدالمقاييس (ISO ويعكس هذا التوجه، ومن خلال اعتماد معلومات موحدة و بشكل لا لبس فيه، الحاجة إلى تحديد هوية . الذوات المعنوية التي تشار ك في المعاملات المالية

ّ

ّ

ّ

و ّ ف تدار معر فات منظومة « معر فات الكيانات القانونية » من قبل المؤسسة العالمية لمعر

ّ

الكيان القانوني » LEI » التي أنشأها مجلس الا ستقر ار المالي في جوان 2004 ، وتدع مها وتشرف . عليها لجنة الر قابة التنظيمية لمعر فات الكيانات القانونية

و ّ فات الكيانات القانونية من قبل منظمات إصدار معتمدة وعددها يتم إصدار معر 21 و من أهمها معهد الإ حصاء الفر نس ي، وبورصة لندن، واللجنة الفنية الصينية للتقييس المالي، ومكتب الائتمان السعودي، إلخ .

III . نشاط الر قابة المصرفية

1 . التراخيص

تتولى الإدار ة العامة للر قابة المصر فية، بمقتض ى أحكام الفصل 20 من القانو ن ر قم 48 لسنة 2000 المؤرخ في 00 جويلية 2000 . ، تأمين كتابة لجنة التراخيص وقد قامت الإدار ة بصفتها تلك بدرس ملفين قدم تهم ا الى لجنة التراخيص و يتعلقان بـ:

- م ط ا لب تخطي عتبات : وقد تم ت الا ستجابة إلى طلبين في ال حصول على ترخيص بتخطي الحدود الدنيا المفروضة بالنسبة ل رأس الم ال لبنك و لم ؤسسة مالية.

- م طلب للحصو ل على ترخيص ب : إنشاء بنك غير مقيم تم اعتبار المطلب باطل و لا غ باعتبار أنه لم يتم احتر ام الآجال القانونية المنصوص عليها بالفصل 28 من القانون عدد 48 لسنة 2000 .

6 . : أنشطة مر اقبة البنوك والمؤسسات المالية

1.6 : الر قابة المستمر ة على البنوك والمؤسسات المالية

ً

تم خلال سنة 2000 انجاز م همات مر اقبة مستمر ة للبنوك وللمؤسسات المالية وفقا لدليل الر قابة الذي تم وضعه للغر ض (أنظر البند 0 -0.1 الصفحة 00 .)

هذا وقد تم منذ سنة 2000 القيام بالمتابعة المستمر ة للمؤشر ات الر ئيسية على أساس كل ثلاثية، وتشمل هذه المتابعة على وجه الخصوص النشاط والسيولة ومخاطر الائتمان وكفاية الموار د الذاتية والالتز ام بالمعايير الإ حتر از ية الكمية.

وبمناسبة التقييم الس نوي للبنوك والمؤسسات المالية بعنوان سنة 2000 ، تم التر كيز بشكل خاص على تحليل ملامح المخاطر ومدى ملاءمة آل ي ات الحوكمة والر قابة الداخلية ومدى كفاية . الأ موال الذاتية

وفي إطار ا الر قابة الاستباقية، تم خلال سنة 2000 التر كيز بالخصوص على التوقعات /التطلعات الم الية للبنوك للتاكد من قدر تها على الا متثال لمتطلبات الملاءة المالية في ضوء الإ صلا حات الجديدة المتوخاة من قبل البنك المر كز ي التونس ي في إطار خطته الخمساية 2000 -2020 .

كما حر ص البنك المرك ز ي التونس ي خلال سنة 2000 على مر اقبة مدى امتثال البنوك والمؤسسات المالي ة للمتطلبات الجديدة للقانو ن ر قم 48 لسنة 2000 بشأن الحو كمة المتعلقة بالفصل بين مهام ر ئيس مجلس الإدار ة والمدير العام ومتطلبات الحد الأدنى لر أس المال وكذلك الحدود الجديدة لاقتناء أسهم في ر أس المال. ونتيجة لهذه المتابعة، تبين ان جميع البنوك والمؤسسات المالية قد امتثلت لهذه المتطلبات.

وفيما يلي الحوصلة العملياتية ل ل تحليل الا حتر از ي الجز ئي وتقييم المخاطر على البنوك والمؤسسات المالية بعنوان سنة 2000 :

| 10 | سنة موفى في سنوي لتقييم خضعت التي المالية والمؤسسات البنوك عدد 2000 |

| 00 | المالية وضعياتها حول سنوية اجتمعات عقد تم التي المالية والمؤسسات البنوك عدد |

| 6 | المالية والمؤسسات البنوك عدد التي تم ت المركزي البنك محافظ قبل من موقع بإشعار موافاتها أوضاعها تقييم بشأن إلى سنة موفى 2000: |

| 2 | – دع التي المالية والمؤسسات البنوك عدد وضعياتها لتسوية عمل خطة لتقديم يت المالية |

| 4 | – مؤسسية إخلالات لتسوية عمل خطة لتقديم دعيت التي المالية والمؤسسات البنوك عدد الذاتية أموالها يز وتعز |

6.6 مر اقبة البنوك في طور إعادة الهيكلة

قامت الإدار ة العامة للر قابة المصر فية بعقد اجتماعات على أساس كل ثلاث ية مع البنوك العمومية الثلاث المعنية للتأكد من التقدم في تنفيذ مخططات إعادة الهيكلة التي تمت المصادقة عليها من قبل البنك المر كز ي التونس ي وبالتدخل المبكر كلما تبين ان هناك أوجه قصور.

وتشمل هذ ه الر قابة اللصيقة المحاور الأساسية التالية:

- التسيي ر الا ستر اتيجي والعملياتي لبر امج إعادة الهيكلة (التنظيم والإنجاز الفعلي .)

- الإ صلا حات المؤسسية: التقدم في عملية إعادة التنظيم ونظام المعلومات وإدار ة المخاطر والتطهير الا جتماعي .

- وضع مقار بة لتصفية القروض المصنفة والتي تم الإتفاق بشانها مع البنك المر كز ي التونس ي.

- وضع خطة عمل لتسوية تحفظات مر اقبي الحسابات.

- تحقيق التوقعات المدر جة في م خطط ات الأ عمال وخاصة فيما يتعلق بالا متثال لمعايير الملاءة والسيولة.

ً

وفي هذا الإ طار ، تجدر الإ شار ة إلى أنه عملا ابأحكام الفصل الثاني من القانون عدد 10 لسنة 2003 المؤرخ في 20 أوت 2003 والمتعلق بتدعي م الأسس المالية لـلشر كة التونسية للبنك و بنك الإ سكان، تم تقديم تقر ير ين الى البنك المر كز ي التونس ي (في سبتمبر 2000 وسبتمبر 2007 ) للإفادة حو ل التقدم المحر ز في تنفيذ م خطط ات إعادة هيكلة البنكين والا ستنتاجات الر ئيسية لأ عمال المر اقبة من قبل البنك المر كز ي التونس ي لهذين البنكين. ويتضمن هذان التقر ير ان ر أي مر اقبي الحاسبات للبنك المر كز ي التونس ي حول مدى فاعلية أعمال المر اقبة لهذين البنكين من قبل البنك المركزي ولمدى تطابقها مع معايير باز ل .

3.6 مر اقبة مدى الا متثال للمعايير

يظه ر تقييم الا متثال للمعايير الا حتر از ية الكمية م ن قبل البنوك والمؤسسات المالية لسنة 2000 ما يلي:

جدول 6 : يتعل بمدى احتر ام البنوك والمؤسسات المالية للمعايير الإ حتر از ية في موفى سنة 6112

(عدد البنوك والمؤسسات المالية التي لم تف بالمعايير)

ّ

| مؤسسات ماليةغيرمقيمة بنوكمقيمة بنوكية از حتر الإ المعايير | ||||

|---|---|---|---|---|

| 0 | 0 | 1 | نسبة الملاءة ( 00 ٪) | 1 . |

| 0 | 0 | 4 | ( الصلبة النواة نسبة 7 ٪) | 6 . |

| 0 | 2 | 4 | ت معيار م ( كزالمخاطر ر 23 ٪) 3 | 3 . |

| 0 | 0 | 2 | معيار المخاطرالكبرى توزيع ( 03 ٪) 4 | 8 . |

| 0 | 0 | 1 | معيار توزيع ( المخاطر 3 ٪) | 5 . |

| 0 | 2 | 0 | معيار توزيع المخاطرللأشخاص الصلة ذات 0 X الذاتية) الأموال | 2 . |

| 0 | 3 | الس نسبة يولة تيبية التر | 7 . | |

| 2 | وضعية الصرف | 8 . |

وقد قدمت جميع البنوك -باستثناء بنك واحد ي وجد في وضعية خاصة -خططا تكفل الا متثال للمتطلبات التر تيبية الإ حتر از ية، وبالخصوص متطلبات السيولة والملاءة. وبناء على ذلك ، ستقوم ثلاث ( 1 ) بنوك خلال سنة 2007 بعمليات الز يادة في ر أس المال.

3 وفقا لأ حكام الفصل الثاني من المنشور عدد 24 لسنة 0110 ، يجب ألا تتعدى المخاطر بعنوان نفس المنتفع نسبة 23 % من الأ موال الذاتية الصا فية للمؤسسة المالية.

4 وفقا لححكام الفصل الأول من المنشور عدد 24 لسنة 0110 : ،لا يجب أن يتعدى إجمالي المخاطر

1 مر ات الأ موال الذاتية الصافية للبنك او المؤسسة المالية، بالنسبة الي المنتفعين التي تمثل المخاطر المرتبطة بكل واحد منهم 3 % او اكثر من الأ موال الذا تية الصافية للمؤسسات المالية المذكورة؛ و

مر ة ونصف الأ موال الذاتية الصافية للبنك او المؤسسة المالية، بالنسبة الي المنتفعين التي تمثل المخاطر المر تبطة بكل واحد منها 03 . % او اكثر من الأ موال الذاتية الصافية للمؤسسات المالية المعنية

8.6 الر قابة الميدانية

تم خلال سنة 2000 تنفيذ 01 مهمة تفقد ميدانية، موزعة بين مهمة واحدة ذات طابع عام وسبع مهمات موضوعية و خمس مهمات ظر فية ، وقد تم إنجاز ها على أساس بر نامج سنوي مصادق عليه من قبل محافظ البنك المر كز ي وباعتماد أط ر مرجعية موثقة .

وقد تم التر كيز خلال مهمات التفقد المذكورة على الجوانب التالية:

- آلية مكافحة غسل الأ موال وتمويل الإ ر هاب.

- مخاطر الائتمان.

- مؤش ر السيولة.

- متابعة تر كيز بر نامج إعادة الهيكلة لبنكين اثنين.

1 . أهم الا جر اءات التأديبية التي تم اتخاذها

أدت مهمات التفقد الميداني إلى الوقو ف على عدة إخلالا ت تم على إثر ها تسليط العقوبات التأديبية التالية:

- تسليط غر امات يبلغ مجموعها 0.4 : مليون دينار بسبب مخالفات عدم الا متثال تهم

- -3 بنوك لعدم احتر ام مؤشر السيولة،

- -( بنكين اثنين 2 ) لعدم احتر ام معايير التر كز.

- تسليط غرمات بلغت 447.7 ألف دينار بسبب الت أخير المسجل في رفع التقار ير إلى البنك المر كز ي التونس ي.

- توجيه تحذير إلى مؤسسة مالية لعدم الا متثال للمتطلبات التر تيبية في مجال رفع التقار ير.

ّ

- فر ض غر امة بمبلغ 0.4 مليو ن دينار على بنك بسبب عدم الالتز ام بسلم الشروط المصر فية 5 التي تمت مافاة اللبنك المر كز ي ا . لتونس ي بها

مع التذكير بأن مبالغ الخطايا المالية تستخلص لفائدة خز ينة الدولة.

5 اسناد نسبة فائدة تأجي ر الودائع تحت الطلب تفوق الأسقف الترتيبية .

الباب الثاني:

هيكل ة القطاع البنكي التونس ي

الباب الثاني : هيكل ة القطاع البنكي التونس ي

I . هيكل ة القطاع البنكي حسب طبيعة النشاط

تميزت سنة 2000 بدخو ل بنك الوفاق الدولي حي ز ال نشاط بعد تحويل شر كة الوفاق للإيجار المالي إلى بنك .

ّ

ولم تعر ف الخار طة البنكية التونسية تحولات خلال سنة 2000 ، حيث لا ز الت متكونة من 41 مؤسسة تتوزع حسب طبيعة نشاطها بين 10 بنكا و 01 مؤسسة مالية.

ّ

ً

وتتوزع البنوك الثلاثين بين 21 بنكا مقيما و 7 بنوك غير مقيم ة بينما تتكون المؤسسات المالية من 8 مؤسسات للإيجار المالي و 1 ( شر كات إدار ة ديون و بنكي 2 ) أ عمال .

ً

ُ

| 201620152014 | |||

|---|---|---|---|

| 10 | 10 | 21 | بنوك |

| 21 | 21 6 | 22 | مقيمة بنوك |

| 7 | 7 | 7 | غيرمقيمة بنوك |

| 01 | 01 | 04 | مالية مؤسسات |

| 8 | 8 | 1 | إيجار مؤسسات مالي |

| 1 | 1 | 1 | ديون ة إدار كات شر |

| 2 | 2 | 2 | اعمال بنوك |

| 43 | 43 | 43 | المجموع |

وبحسب نماذج أعمالها، تتوزع البنوك الـ 21 المقيمة بين 08 بنكا شموليا ، وبنكين 7 متخصصين في التمويل الصغير وتمويل المؤسسات الصغر ى والمتوسطة و 1 بنوك 8 متخصصة في الصير فة

6 على إثر تحويل مؤسسة الوفاق للإيجار المالي الى بنك مقيم.

7 البنك التونس ي للتضامن وبنك تمويل المؤسسات الصغر ى والمتوسطة.

8 بنك الوفاق الدولي وبنك الز يتونة و بنك البر كة.

الإ سلامية. وعلى ا لر غم من أن « بنك الوفاق الدولي » قد بدأ نشاطه الفعلي سنة 2000 ، إلا أن حصة أصول المصار ف الإ سلامية في إجمالي أصو ل البنوك لا تز ال ضعيفة حيث انها لا تمثل إلا 3.0 ٪ من إجمالي الأصول .

| 3008مجموع االأصول (م.د ) | |

|---|---|

| 331 0 | للموظفين العددالجملي |

| 141 | الفروع شبكة |

| 2915 | ال مجموع ودائع (م.د) |

| 2626 | (م.د) القروض مجموع |

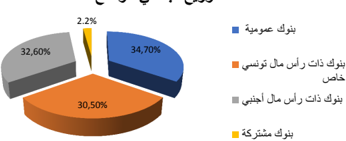

II . هيكل ة القطاع البنكي حسب طبيعة المساهمة

1 . البنوك المقيمة

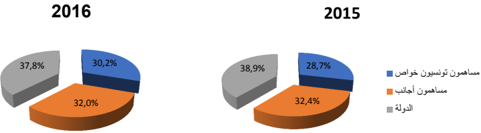

المقيمة البنوك مال بلغ رأس 1114 موفى دينار في مليون 2000 الدولة بين يتوزع التونسية 9 ( 17.8 ٪) ( والمساهمين الأ جانب 12 ( ٪) والمساهمين الخواص التونسيين 10.2 .) ٪ ولم تعر ف هيكلة ر أس مال القطاع البنكي حسب طبيعة المساهمة تغيير ات تذكر بالمقار نة مع سنة 2003 .

9 من خلال المساهمة المباشر ة للدولة او غير ا . لمباشر ة عبر المؤسسات العمومية وشبه العمومية

تتكون صفة المساهمين المر جعيين للق طاع البنكي من:

- الدولة التونسية في ر أس مال 7 بنوك 10 ؛

- مؤسسات بنكية أجنبية التي تحتكم على صفة مساهم مرجعي ل 00 بنكا 11 ؛

- مجمعات ناشطة في قطاعي الصناعة والتجار ة التي تحتكم على صفة مساهم مرجعي لبنكين اثنين 12 ؛

ّ

- مساهمة مر جعية مشتر كة موزعة بالتساوي بين الدولة التونس ية ودولة عر بية وتشمل البنوك الثلاثة الأخرى 13 .

10 الشر كة التونسة للبنك، البنك الوطني الفلاىي ، بنك الإ سكان، البك التونس ي للتضامن، بنك تمويل المؤسسات الصغر ى والمتوسطة , البنك الفر نس ي التونس ي ومصر ف الز يتونية

11 البنك العر بي لتونس، التجار ي بنك، الإتحاد البنكي للتجار ة والصناعة، الإتحاد الدولي للبنوك،سيتي بنكن بنك المؤسسة العر بية المصر فية.

12 بنك الأ مان وبنك تونس العر بي الدولي.

13 ستوسيد بنك(البنك التونس ي السعودي سابقا)، بنك تونس والإ مار ات والبنك التونس ي الليبي.

| 201620152014 | |||

|---|---|---|---|

| 7 | 7 | 7 | عمومية بنوك |

| 00 14 | 9 | 9 | أجنبي مال رأس ذات بنوك |

| 3 | 3 | 3 | ي تونس خاص مال رأس ذات بنوك |

| 3 | 3 | 3 | بنوك كة مشتر |

| 23 | 22 | 22 | المجموع |

6 . البنوك غير المقيمة

يتكو ن ال قطاع البنكي غير المقيم من :

- 4 بنوك وهي: بنك تونس العالمي (TIB) و مصرف شمال ا فر يقيا الدولي (NAIB) « لينك والإستثمارات وشركةالقروض (LINC) » 15 الدولي اليوباف وبنك (ALUBAF) -تونس ؛ و

- 3 : سيتي بنك فروع لكل من (Citibank) و العر بية بنك المؤسسة المصر فية (ABC) وبنك تونس الخارجي (TFB) .

ّ

بلغ ر أس مال البنوك غير المقيمة 100 مليو ن دينار في موفى 2000 ، وظلت هيكلة ر أس مالها دون تغيير حيث تطغى عليها المساهمة الأ جنبية التي تستحوذ على 80.7 ٪ من ر أس المال وخاصة المساهمين الليبيين مع تواجد الدولة التونسية في ر أس مال أحد ه ذه البنوك في حدود 01.1 ٪ .

14 إثر تحويل شر كة » الوفاق للإيجار المالي » الى بنك مقيم.

. رغم حصوله على تر خيص، لم يدخل هذا البنك بعد طور النشاط

15

3 . مؤسسات الإيجار المالي

ّ

ّ

ّ

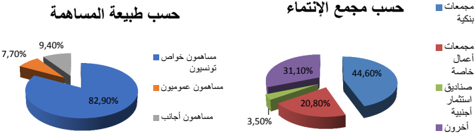

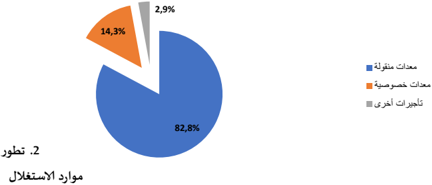

بلغ ر أس مال شر كات الايجار المالي 213 مليون دينار في موفى 2000 مقابل 173 مليو ن دينار في موفى 2003 وذلك اثر تحويل شر كة الوفاق للايجار المالي الى بنك مقيم والز يادة في ر أس مال الشر كة العر بية الدولية للايجار ا لمالي ب 00 مليون دينار ويظهر توزيع ر أس مال مؤسسات الايجار المالي هيمنة المساهمين الخواص التونسيين الذين يمتلكون 82.1 ٪ من ر أس مال هذه المؤسسات. فيما يظه ر توزيع ر أس مال مؤسسات الإيجار المالي حسب مجم ع الانتماء الحضور القوي للمجمعات البنكية حيث تمتلك هذه الأخ ير ة 44.0 ٪ من ر أس مال مؤسسات الإيجار المالي وتمثل المساهم المر جعي بالنسبة الى 0 مؤسسات .

هذا وتمتلك مجمعات الأعمال الخاصةالتونسية غير المصر فية 20.8 ٪ من ر أس مال مؤسسات الإيجار المالي وتمثل المساهم المر جعي بالنسبة لمؤسستين اثنتين

ر سم بياني 6 : هيكلة ر أس م ال مؤسسات الإيجار المالي في موفى 6112

III . تحليل مدى تر كز القطاع البنكي

ّ

ظل نشاط ّ ة البنوك والمؤسسات المالي في موفى 2000 ، كما هو الشان بالنسبة الى سنة 2003 ، متر كز ا أساسا حول البنوك المقيمة التي تستأثر بـ 12 ٪ من الأصول، و 11 ٪ من القروض و 17 ٪ من ال ودائع .

| 201620152014 | |||

|---|---|---|---|

| 117771 | 57388 | 51615 | الأصول مجموع ) م.د ( |

| 10,8 | 91,6 | 91,3 | (٪) المقيمة البنوك حصة |

| 4,2 | 4,3 | 4,7 | (٪) المقيمة غير البنوك حصة |

| 3,7 | 3,6 | 3,7 | (٪) المالي الإيجار مؤسسات حصة |

| 0,3 | 0,3 | 0,3 | (٪) الديون ة إدار شركات حصة |

| 71127 | 23551 | 21581 | فاء للحر قروض ) (م.د |

| 93,2 | 93,1 | 92,7 | (٪) المقيمة البنوك حصة |

| 1,3 | 1,7 | 1,9 | (٪) المقيمة غير البنوك حصة |

| 5,1 | 4,8 | 5,0 | (٪) المالي الإيجار مؤسسات حصة |

| 0,4 | 0,4 | 0,4 | (٪) الديون ة إدار شركات حصة |

| 58158 | 53525 | 51828 | ودا (م فاء الحر ئع , ) د |

| 97,3 | 97,2 | 96,9 | (٪) المقيمة البنوك حصة |

| 2,7 | 2,8 | 3,1 | (٪) المقيمة غير البنوك حصة |

ويتبين من خلال الجدول السابق وجود فروقات على مستوى نسبة التر كز صلب كل فئة من فئات المؤسسات التي تمت در استها على حدة ,

1 . تر كز نشاط البنوك المقيمة

يبين التحليل على أساس نسبة التر كز وضعية تر كز بالنسبة الى الأ صو ل والقروض و ال ودائع وكذلك عدد الحسابات باعتبار ان حصة كل من البنوك الأ ر بعةالأولى و البنوك الثمانية الأولي تتجاوز على التوالي عتبتي 13 ٪ و 30 ٪ , بصفة ملحوظة ,

| مؤشرهرفبندال – هيرشمان | كز(٪) التر نسبة | ||||||||

| Herfindhal-Hirshmanالأولى بنوكالـ 8الـ 8 الأولى بنوك | |||||||||

|---|---|---|---|---|---|---|---|---|---|

| 201620152014201620152014201620152014 | |||||||||

| 0,084 | 0,083 | 0,084 | 75,4 | 75,5 | 75,7 | 47,2 | 46,5 | 47,0 | الأصول مجموع |

| 0,084 | 0,086 | 0,088 | 76,1 | 76,6 | 77,5 | 46,2 | 47,0 | 48,6 | فاء للحر قروض |

| 0,092 | 0,091 | 0,092 | 79,3 | 79,6 | 79,9 | 47,5 | 47,4 | 48,4 | ودائع فاء الحر |

| 0,106 | 0,107 | 0,108 | 85,5 | 86,1 | 86,5 | 53,4 | 54,7 | 54,7 | عددالحسابات |

ومع ذلك، لا توجد وضعية هيمنة كما يتضح من مستوى مؤشر Herfindhal-Hirshman الذي

يقارب 0,0 ,

مؤطر عدد 7 : قي اس التر كز على مستوى القطاع البنكي

ّ

ّ

يمكن قياس التر كز بالإعتماد على نسبة التر كز التي تعكس حصة العمليات المنجز ة من قبل المؤسسات الأكثر أهمية مقار نة بالوضعية العامة لجميع المؤسسات , وهي نسبة تمك ن من تقييم مدى احتكار مؤسسة دون أخر ى للقطاع , و يتم احتساب هذه الن سبة عادة بالنسبة للأ ر بع أو الثمانية مؤسسات الكب ر ى وعلى هذا الأساس يمكن اعتبار أ ن السو ق متر كز ة اذا كانت حصة الأر بع مؤسسات الكبر ى تتجاو ز الـ 13 ٪ أ و حصة الثمانية م ؤسسات الكبرى تتجاوز الـ 30 ٪ ,

ّ

مكن و ي أن يستكمل قياس نسبة التر كز ب القطاع البنكي بالإعتماد على مؤش ر هير فندل هيرشمان HerfindhalHirshman ( IHH ) الذي يجمع تر بيع ال حصص الر اجعة لكل مؤسسة في السوق , ي وهو ما مكن من إبر از وضعيات الهيمنة داخل القطاع ويعتبر هذا المؤشر ذا أهمية خاصة بالنسبة الى الأ سواق الصغير ة ,

ّ

وفيما يتعلق بت أ ويله، فإنه إذا ما كانت القيمة المسجلة أقل من 0,0 فأن ذلك يشير الى أن السوق غي ر متر كز ة في حين أنه إذا ما كانت القيمة المسجلة تتر او ح بين 0,0 و 0,08 فإن ذلك ينم عن نسبة تر كز معتدلة , و أخير ا إذا ما تجاوزت القيمة المسجلة 0,08 فإن ه يمكن اعتبار ان السوق شديدة التر كز ,

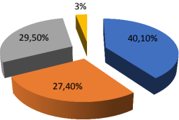

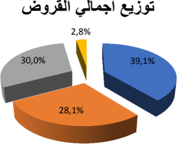

ويتبين من تحل يل تر كز النشاط البنكي حسب طبيعة المساهمين في ر أس المال ما يلي :

- تظل مساهمة ا لبنوك العمومية في النشاط ال بنكي هامة، حيث تحتكم على حصة سوق تعادل 40,0 ٪ بالنسبة للأصول ، و 11,0 ٪ للقروض و 14,7 ٪ للودائع ؛

- تحتكم البنوك ذات ر أس مال تونس ي خاص على 27,4 ٪ من اجمالي الأص و ل و 28,0 ٪ من اجمالي القروض و 10,3 ٪ من اجمالي ال ودائع ,

- تحتكم البنوك ذات ر أس مال أجنبي على 21,3 ٪ من اجمالي الأ صو ل و 10 ٪ من اجمالي القروض و 12,0 ٪ من اجمالي ال ودائع ؛

- تحتكم البنوك الم شتر كة على حصة سوق ب 1,0 ٪ من اجمالي الأصول و 2,8 ٪ من اجمالي القروض المس ندة و 2,2 ٪ من إجمالي ال ودائع ,

ر سم بياني 3 : توزيع نشاط البنوك المقيمة حسب طبيعة المساهمة في ر أس المال

توزيع اجمالي الأصول

توزيع اجمالي الودائع

6 . تر كز نشاط مؤسسات الإيجار المالي

يتميز نشاط مؤسسات الإيجار المالي بالتر كز على مستو ى الأ صو ل كما تبينه حصة المؤسسات الأ ر بعة الأولى في موفى 2000 والت ي تتجاوز عتبة 13 ٪ ,

كما يبرز تحليل مؤشر هرفندال -هيرشمان الذي يتر او ح بين 0,0 و 0,08 ّ ة وجود وضعي تر كز معت دلة في القطاع ,

| الأصول مجموع | |||

|---|---|---|---|

| 201620152014 | |||

| 66,9 | 65,8 | 61,7 | ) ٪ ( الأولى مؤسسات بع الأر حصة |

| 0,146 | 0,144 | 0,131 | مؤشرهرف ندال – هيرشمان |

3 . تر كز نشاط البنوك غير المقيمة

يلا حظ وجود تر كز شديد لنشاط البنوك غير المقيمة فيما يخص ال ودائع بالعملة الأ جنبية، وبدر جة أقل فيما يتعلق بالقر وض و إجمالي الأ صو ل، كما يبرز ذلك من خلال نسبة التر كز ومؤشر هير فندال -هيرشمان الذي ي تجاوز عتبة 0,08 ,

| الودائعالقروضالأصول مجموع | |||||||||

|---|---|---|---|---|---|---|---|---|---|

| 201620152014201620152014201620152014 | |||||||||

| 92,8 | 92,7 | 91,8 | 90,5 | 89,5 | 89,9 | 84,1 | 80,8 | 84,0 | (٪) الأولى مؤسسات بع الأر حصة |

| 0,256 | 0,257 | 0,254 | 0,252 | 0,220 | 0,229 | 0,204 | 0,195 | 0,202 | مؤشرهرفندال – هيرشمان |

IV . الصيرفة

ً

توسعت شبكةالفروع البنكية على مدى السنوات الخمس الماضية بشكل كبير بز يادة 124 فر عا تم فتح 00 ٪ منها من قبل 3 بنوك , وقد مكن ذلك من تحسين معدل الصير فة (فر ع لكل 172 0 ساكن مقابل فر ع لكل 417 7 ساكن سنة 2002 ) ,

| 61126115611861136116 | |||||

|---|---|---|---|---|---|

| 1774 | 1701 | 1625 | 1518 | 1450 | شبكة الفروع |

| 6372 | 6558 | 6774 | 7177 | 7437 | فية المصر الشبكة كثافة 16 |

| 8517 | 8110 | 7328 | 7039 | 6573 | (بالآلاف) الحسابات عدد |

| 3304 | 3150 | 2875 | 2644 | 2607 | (بالآلاف) الطلب تحت الحسابات عدد |

| 5092 | 4846 | 4364 | 4127 | 3877 | الادخار(بالآلاف) حسابات عدد |

| 996 | 954 | 873 | 851 | 797 | لكل الحسابات عدد 0000 كهلا |

| 596 | 570 | 520 | 499 | 470 | الادخارلكل حسابات عدد 0000 كهلا |

| 2385 | 2249 | 2070 | 1939 | 1851 | الالكترونية والشبابيك الالية الموزعات عدد |

| 3186 | 3067 | 2721 | 2409 | 2265 | البطاقات عدد البنكية (بالآلاف) |

| 64,7 | 57,6 | 54,3 | 53,2 | 48,9 | عدد النقد عمليات (بالملايين) الالكتروني |

| 8480 | 7191 | 6544 | 5979 | 5496 | حجم م عاملات النقد ( الإلكتروني م , د ( |

تبرز الإ حصائيات أن 87 ٪ من شبكة الفروع منتصبة بالشر يط الساحلي منها 40 ٪ منتصبة في اقليم تونس الكبرى ,

16 باعتبار عدد السكان لكل فر ع

ً

وبالنسبة الى شبكة مؤسسات الإيجار المالي فيبلغ عدد فروعها 38 فر عا من بينها 41 فر عا منتصب ة على الشريط الساحلي ,

وبالإضافة إلى ذلك، يظهر تحليل الصيرفة من حيث عدد الحسابات أن هذا العدد ما فتئ يتز ايد من سنة الى أخر ى ليصل إلى 8,3 مليون حساب في موفى 2000 أي بمعدل سنوي ب لغ 0,7 ٪ ,

وبالنسبة الى البطاقات البنكية التي تم إصدار ها فقد تطور عددها بنسبة 8,1 ٪ سنويا لتصل إلى 1,2 مليون بطاقة في موفى 2000 , و في الوقت نفسه، ار تفع عدد الموزعات الالية والشبابيك الالكترونية بنسبة 0,3 ٪ سنويا لتبلغ 2183 وحدة في موفى 2000 ,

ً

هذا و قد سج لت عمليات النقد الالكتروني معدل نمو سنوي بنسبة 7,1 ٪ بين سنة 2002 وسنة 2000 , ومع ذلك، وعلى الر غم من التطور الملحوظ، لا يزال نشاط عمليات الدفع الالكتروني في تونس منخفضا، حيث أن 87 ٪ من عمليات النقد الإلكتروني تتم في شكل عمليات سحب نقدي من خلال الموزعات الآل ية والشبابيك الالكترونية ، في حين أن 01 ٪ منها فقط تتم من خلال استخدام محطات الدفع الألكترون ي ( TPE ) ,

الباب الثالث:

نشاط ونتائج البنوك والمؤسسات المالية

الباب الثالث: نشاط ونتائج البنوك والمؤسسات المالية

I . تحليل هيكل ة المواز نة الا جمالية ل لقطاع البنكي

ً

شهد ت هيكل ة المواز نة الا جمالية للبنوك المقيمة تغير ات كبير ة نسبيا على مدار السنوات الخمس الماضية , وتعكس هذه التغيرات تبعات الظرف الاقتصادي الذي تشهده البلاد على نشاط القر ض والضغط على السيولة، من ناحية، و تأثي ر ات التدابير الجديدة التي أدخلها ا لبنك المر كز ي التونس ي في مجال الملاءة المالية والمدخر ات والسيولة ، من ناحية أخرى , ومن شان هذه التوجهات أن تؤدي إلى تحولات عميقة على المشهد المصرفي خلال السنوات القليلة القادمة والتي ست ِ ؤثر بشكل دائم في هيكلة القطاع، لا سيما مع دخول القانون الجديد المتعلق ب البنوك والمؤسسات المالية حيز التنفيذ ,

| 61126115611861136116 | |||||

|---|---|---|---|---|---|

| 78,3 ٪ | 71,0 ٪ | 80,4 ٪ | 82,8 ٪ | 82,7 ٪ | القروض |

| 31,1 ٪ | 34,4 ٪ | 33,4 ٪ | 30,7 ٪ | 37,2 ٪ | قروض للمهنيين |

| 24,0 ٪ | 24,0 ٪ | 23,0 ٪ | 20,0 ٪ | 23,3 ٪ | اد للأفر قروض |

| 1,1 ٪ | 8,1 ٪ | 7,0 ٪ | 0,0 ٪ | 3,4 ٪ | ينة الخز قاع ر |

| 0,2 ٪ | 0,4 ٪ | 0,0 ٪ | 3,8 ٪ | 0,0 ٪ | محفظة السندات ( اعتبار بدون ينة الخز قاع ر ( |

| 0,3 ٪ | 0,3 ٪ | 0,3 ٪ | 0,0 ٪ | 0,0 ٪ | الثابتة الأصول |

| 3 ٪ | 1,1 ٪ | 3 ٪ | 2,7 ٪ | 2,5 ٪ | ة متوفر أرصدة 17 |

| 0,0 ٪ | 0,0 ٪ | 0,0 ٪ | 0,0 ٪ | 0,4 ٪ | غيرمقيمة بنوك لدى توظيفات |

| 0,3 ٪ | 0,3 ٪ | 0,4 ٪ | 0,0 ٪ | 0,1 ٪ | قر وض متخصصة مالية هيئات لدى |

17 الخرينة والودائع لدى البنك المركزي التونسي والبنوك غير المقيمة

| 61126115611861136116 | |||||

|---|---|---|---|---|---|

| 68,6 ٪ | 69,6 ٪ | 72,4 ٪ | 74,3 ٪ | 74,8 ٪ | فاء الحر ودائع |

| 6,2 ٪ | 6,2 ٪ | 6,1 ٪ | 6,7 ٪ | 7,1 ٪ | وطويلة متوسطة قروض المدى |

| 17,8 ٪ | 18,1 ٪ | 17,0 ٪ | 16,8 ٪ | 16,3 ٪ | ومدخرات ذاتبة أموال |

| 0,1 ٪ | 3 ٪ | 3,5 ٪ | 2,2 ٪ | 0,3 ٪ | ي التونس المركزي البنك لدى اقتراض |

| 0,0 ٪ | 0,0 ٪ | 0,0 ٪ | 0,0 ٪ | 0,3 ٪ | غيرالمقيمة البنوك ودائع |

| 1,1 ٪ | 1,1 ٪ | 1,0 ٪ | 0,0 ٪ | 0,0 ٪ | المقيمة غير البنوك لدى اقتراض |

على مستوى الإستعمالات، تضاعفت حصة ر قاع الخز ينة تقر يبا حيث ارتفعت من 3,4 ٪ في موفى 2002 لتصل إلى 1,1 ٪ في موفى 2000 ، وذلك على حساب القروض التي انخفضت حصتها من 82,7 ٪ لتب لغ 78,3 ٪ خلال نفس الفتر ة ,

ً

وعلى مستو ى الموار د، اضطر ت البنوك إلى اللجوء أكثر فأكثر لاعادة التمويل لدى البنك الم ركزي , وبالفعل، فقد تم تعز يز حصة هذه الموار د التي انتقلت من 0,3 ٪ في موفى 2002 إلى 0,1 ٪ في نهاية 2000 ، وذلك على حساب ال ودائع التي انخفضت حصتها من 74,8 ٪ في موفى 2002 لتبلغ نسبة 08,0 ٪ في موفى 2000 , وبالتواز ي مع ذلك فقد تحسنت القاعدة المالية للبنوك المقيمة خلال الفتر ة 2002 -2000 ، كما يتضح ذلك من خلال تعز يز حصة الموار د الذاتية والمدخر ات في إجمالي المو ار د بز يادة 0,3 نقطة مائوية لتصل إلى 07,8 ٪ في موفى 2000 ,

II . نشاط واستغلاحل البنوك المقيمة

1 . تطو ر إستعمالات الا ستغلاحل

شهدت استعمالات البنوك المقيمة في سنة 2000 تسار عا في نسق نموها بالمقار نة مع سنة 2003 حيث بلغت نسة النمو 00,7 ٪ مقابل 7,8 ٪ لتصل إلى 78 مليار دينار , و هذه الز يادة متاتية بنسبة 73,1 ٪ من نشاط الق ر ض و 01,0 ٪ من ر قاع الخز ينة ,

| التغيرات | |||||||

|---|---|---|---|---|---|---|---|

| 2016/20152015/2014201620152014 | |||||||

| ٪م , د٪م , د | |||||||

| 9,6 | 5 703 | 6,2 | 3 465 | 65 284 | 59 581 | 56 116 | قروض |

| 9,6 | 3 198 | 5,7 | 1 806 | 36 516 | 33 318 | 31 512 | قروض ل لمهنيين 18 |

| 9,9 | 1 801 | 5,8 | 997 | 19 986 | 18 185 | 17 188 | قروض اد للأفر 01 |

| 16,6 | 1 812 | 17,7 | 1 647 | 12 740 | 10 928 | 9 281 | محفظة السندات |

| 23,5 | 1 476 | 26,9 | 1328 | 7 749 | 6 273 | 4 945 | منها قاع ر ينة الخز |

| 10,7 | 7 515 | 7,8 | 5 112 | 78 024 | 70 509 | 65 397 | ستغلاح الا استعمالات مجموع ل |

1.1 القروض المسندة الى الحر فاء

ار تفع قائم القروض للحر فاء بنسبة 1,0 ٪ سنة 2000 مقابل 0,2 ٪ سنة 2003 وقد شمل ت هذه الز دياة القروض المسندة إلى المهنيين والقروض الممنوحة للأفر اد على حد السواء، و ذلك بنسبة نمو بلغت على التوالي 1,0 ٪ و 1,1 ٪ ,

بدون اعتبار الديون غير المستخلصة والقروض المتعثرة 18

| التغيرات | |||||||

|---|---|---|---|---|---|---|---|

| 2016/20152015/2014201620152014 | |||||||

| ٪م , د٪م , د | |||||||

| 5,2 | 3 198 | 5,7 | 1 806 | 36 516 | 33 318 | 31 512 | الى المسندة القروض المهنيين 01 |

| 8,0 | 1 100 | 4,0 | 521 | 14 776 | 13 676 | 13 155 | قصير قروض المدى ة |

| 12,6 | 1 961 | 5,3 | 781 | 17 574 | 15 613 | 14 832 | متوسطة القروض المدى وطويلة |

| 3,4 | 137 | 14,3 | 504 | 4 166 | 4 029 | 3 525 | مدينة حسابات |

| 9,9 | 1 801 | 5,8 | 997 | 19 986 | 18 185 | 17 188 | للأفرد القروض 01 |

| 10,4 | 857 | 9,9 | 738 | 9 082 | 8 225 | 7 487 | قروض السكن |

| 10,8 | 817 | 2,9 | 212 | 8 382 | 7 565 | 7 353 | المسكن تهيئة قروض |

| 13,2 | 34 | -16,0 | -49 | 291 | 257 | 306 | لاقتناء قروض سيارات |

| 4,3 | 93 | 4,7 | 96 | 2231 | 2 138 | 2 042 | الاستهلاك قروض |

| 8,7 | 704 | 8,9 | 662 | 8 782 | 8 078 | 7 416 | و غيرالمسددة الديون الديون المجمدة |

| 9,6 | 5 703 | 6,2 | 3 465 | 65 284 | 59 581 | 56 116 | القروض مجموع |

ّ

أما بالنسبة للز يادة في القروض الممنوحة للمهنيين فإنها متأتية بنسبة 14,4 ٪ من القروض قصير ة المدى وبنسبة 00,1 ٪ من القروض متوسطة و طويلة المدى التي سجلت ار تفاعا بـ 1961 مليو ن دينار من ها 300 مليو ن دينار ممنوحة الى شر كات الا ت صال في ا طار تطبيق تكنولوجيا الجيل الر ابع للمحمول « 4G » ,

( هذا وقد تر كز مجهود البنوك في مجال تمويل الأفراد بالأساس على قروض السكن 47,0 ) ٪ ( وقروض إعادة تهيئة المسكن 43,4 ٪) , وفيما يتعلق بقروض الاستهلاك فقد تطورت بنسق أقل من نسق نمو قروض السكن ويعود هذا التباطؤ ال ى الإ جر اءات المتخذة من قبل البنك المر كز ي التونس ي لتر شيد قروض الاستهلاك وإلى السياسات الحذر ة التي تنتهجها أهم البنوك في

مجال إقر اض الأفر اد وذلك إز اء ارتفاع نسبة تداين الأسر وتطور مؤشرات عدم سداد القروض المسندة للأفر اد ,

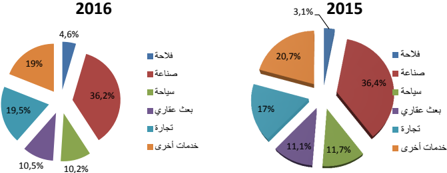

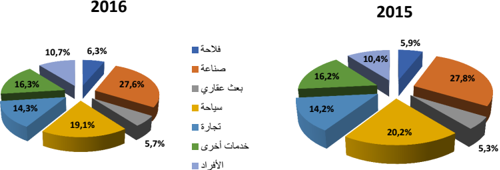

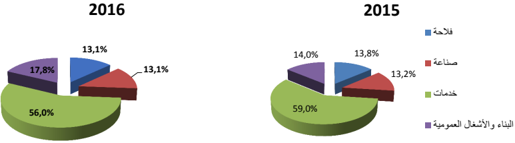

وبحسب قطاع النشاط، فقد تر كزت القروض ل لمهنيين ، كما هو الشأن بالنسبة ل سنة 2003 ، على القطاعين الصناعي والتجار ي الذان استحوذا على التوالي على نسبة 10,2 ٪ و 01,3 ٪ من إجمالي القروض المسندة الى هذه الفئة ,

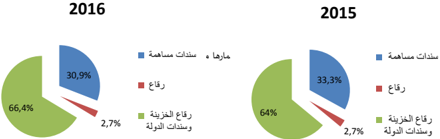

6.1 محفظة السندات

ّ

شهد قائم محفظة السندات للبنوك في سنة 2000 ار تفاعا هاما قد ر بـ 1 812 مليون دينار أو 00,0 ٪ ويعود هذا التطور :

- بنسبة 80 ٪ الى ر قاع الخز ينة وسندات ال دولة التي ما فتئت تتطور بنسق مر تفع خلال سنة 2000 ( 20 ٪ أو 0407 مليون دينار) ,

- بسنبة 03,1 ٪ الى سندات المساهم ة التي تطورت بــــ 7,1 ٪ وتتعلق بالأساس بالصناديق المدار ة 19 ,

ً

و لاتز ال القروض الرقاعية للبنوك ضعيفة نسبيا، باعتبار ها لا تتجاو ز 1 ٪ من إجمالي محفظة السندات وتتكون أساسا من الإكتتابات المتبادلة في القروض الر قاعية المشروطة ا لتي تصدر ها البنوك والمؤسسات المالية ,

| التغيرات | |||||||

|---|---|---|---|---|---|---|---|

| 2016/20152015/2014201620152014 | |||||||

| ٪م , د٪م , د | |||||||

| 7,9 | 289 | 5,7 | 198 | 3 937 | 3 648 | 3 450 | المساهمة سندات |

| 20,9 | 1 523 | 24,8 | 1 449 | 8 803 | 7 280 | 5 831 | الديون سندات |

| 19,3 | 56 | 14,6 | 37 | 346 | 290 | 253 | قاع ر |

| 21,0 | 1 467 | 25,3 | 1 412 | 8 457 | 6 990 | 5 578 | الدولة وسندات ينة الخز قاع ر |

| 16,6 | 1 812 | 17,7 | 1 647 | 12 740 | 10 928 | 9 281 | السندات محفظة |

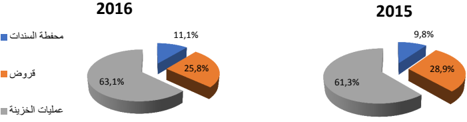

حافظ ر قاع الخز ينة وسندات الدولة على الحصة الأكبر في هيكلة محفظة ا لسندات سنة 2000 ( 00,4 ٪)، وذلك بز يادة بـ 2,4 نقطة مائوية، بينما انخفضت حصة سندات المساهمة بـ 2,4 نقطة مائوية لتصل إلى 10,1 ٪ ,

ر سم بياني 5 : تطور هيكلة محفظة السندات للبنوك المقيمة

6 . تطور موار د الاستغلاحل

تحسن نسق تطو ر موارد الاستغلال للبنوك المقيمة خلال سنة 2000 ب 00,2 ٪ مقابل 0,4 ٪ سنة 2003 ، لتصل إلى 67 118 مليون دينار , وشمل هذا النمو كل من ال ودائع ( 8,3 ٪ مقابل 4,4 ٪ في سنة 2003 ) وموار د الاقتراض متوسطة و طويلة المدى ( 00 ٪ مقابل 1,2 ٪ في سنة 2003 ) , ( هذاوقد واصلت موار د السوق النقدية نموها بوتير ة سر يعة 10,4 ٪ أو 0280 م , د)، ر غم أنها لم تبلغ نسق تطو ر سنة 2003 ( 13,0 ٪ أو 0011 م , د) ,

| التغيرات | |||||||

|---|---|---|---|---|---|---|---|

| 2016/20152015/2014201620152014 | |||||||

| ٪م , د٪م , د | |||||||

| 8,3 | 4444 | 4,4 | 2081 | 30308 | 32074 | 41810 | ال ودائع |

| 00,0 | 300 | 1,2 | 187 | 3000 | 4004 | 4207 | د موار الإقتراض متوسطة |

| وطويلةالم دى | |||||||

| 10,4 | 0280 | 13,0 | 0011 | 3410 | 4201 | 1000 | الإقتراض على النقدية السوق |

| 11,6 | 2631 | 2,8 | 3223 | 27118 | 21887 | 57668 | مجموع الموارد |

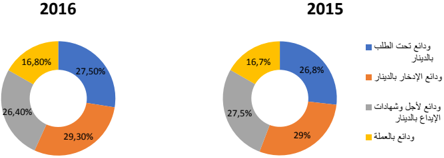

1.6 تعبئة ال ودائع

ّ

يعود از دياد قائم ال ودائع لسنة 2000 بالأساس إلى ال ودائع بالدينار والتي سجلت ار تفاعا بنسبة 8,4 ٪، وهو مايمثل أكثر من ضعف الز يادة المسجلة خلال السنة السابقة , وقد شملت هذه الز يادة بالأساس كلا من ال ودائع تحت الطلب و ودائع الإدخار اللتان ار تفعتا على التوالي بنسبة 00,2 ٪ و 00,0 ٪ ,

وفيما يخص ال ودائع بالعمل ة فقد تطورت بنسبة 1,0 ٪، ّأي بنفس نسق تطور السنة ا لفارطة لتمثل 00,8 ٪ من إجمالي ال ودائع ,

| التغيرات | |||||||

|---|---|---|---|---|---|---|---|

| 2016/20152015/2014201620152014 | |||||||

| ٪م , د٪م , د | |||||||

| 8,4 | 3 650 | 3,4 | 1 436 | 47 031 | 43 381 | 41 945 | ال ودائع بالدينار |

| 11,2 | 1 562 | 4,4 | 585 | 15 537 | 13 975 | 13 390 | ودائع الطلب تحت |

| 10,1 | 1 523 | 7,7 | 1 082 | 16 589 | 15 066 | 13 984 | ودائع الادخار |

| 10,8 | 1 413 | 8,5 | 1 020 | 14 494 | 13 081 | 12 061 | حسابات منها الادخارالخاصة |

| 7,8 | 814 | 7,0 | 687 | 11 265 | 10 451 | 9 764 | ودائع لأجل |

| -6,4 | -249 | -19,1 | -918 | 3 640 | 3 889 | 4 807 | الإي شهادات داع |

| 5,1 ٪ | 794 | 9,4 | 747 | 9 487 | 8 693 | 7 946 | ودائع بالعمل ة |

| 8,5 | 4 444 | 4,4 | 2 183 | 56 518 | 52 074 | 49 891 | الودائع مجموع |

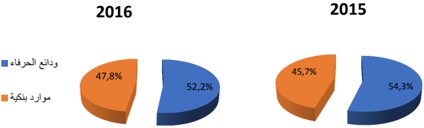

وقد كان لهذه التطورات تأثير على هيكلة ال ودائع كما يتضح ذلك من خلال :

- تدعم حصة ال ودائع +( تحت الطلب 0,7 ) و نقطة مائوية ودائع +( الادخار 0,1 نقطة م ائوية) لتبلغ على التوالي نسبة 27,3 ٪ و 21,1 ٪ ؛

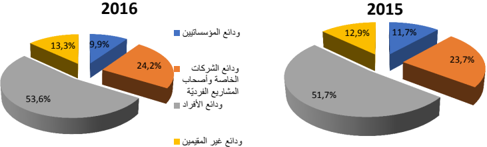

ر سم بياني 2 : تطور هيكلة ال ودائع للبنوك المقيمة

- الز يادة في حصة ودائع الأفر اد في إجمالي ال ودائع بنسبة 0,1 نقطة مائوية لتصل إلى 32,0 ٪ مقابل انخفاض حصة ودائع المؤسساتيين بنسبة 0,8 نقطة مائوية لتبقى في حد و د 1,1 ٪ ,

6.6 موار د الاقتراض متوسطة و طويلة المدى

سجلت موار د الاقتر اض متوسطة وطويلة الم دى ز يادة ب 300 مليو ن دينار أو 00 ٪ , وتتأتى هذه +( الزيادة على وجه الخصوص من القروض الرقاعية 228 مليون د ينار أو 00 ٪) في شكل قروض مشروطة موجهة لتعز يز الأموال الذات ية و من +( الموار د الخار جية 203 مليو ن دينار أو 00,4 في المائة) التي تمت تعبئتها لدى المقرضين المؤسساتيين، (البنك الاوروبي لا عادة الا عمار والتنمية والو كالة المالية الدولية والبنك الإفر يقي للتنمية و ) البنك الأروبي للإستثمار ,

| التغيرات | |||||||

|---|---|---|---|---|---|---|---|

| 2016/20152015/2014201620152014 | |||||||

| ٪م , د٪م , د | |||||||

| 7,2 | 88 | 3,1 | 00 | 0104 | 0200 | 1 155 | خصوصية إقتراض د موار |

| 00,4 | 203 | 00,0 | 071 | 2000 | 0710 | 1 617 | خص د موار وصيةأخرى |

| 00,0 | 228 | 01,1 | 074 | 0033 | 0427 | 1 253 | قاعية ر قروض |

| 1,0 – | 03 – | 04,0 – | 27 – | 030 | 003 | 012 | أخرى قروض |

| 11,1 | 512 | 5,6 | 387 | 5111 | 8218 | 8617 | المدى طويلة و متوسطة الاقتراض موارد |

وعلى الر غم من هذه الز يادة، تبقى حصة مو ار د الاقتر اض طويلة ومتوسطة الم دى محدودة، حيث انه ا لا تتجاوز نسبة 8 ٪ من إجمالي الموارد ,

3 . مؤشر ات المخاطر والصلاحبة المالية

1.3 مخاطر السيولة

ار تفع الضغط على سيولة البنوك سنة 2000 ، وهو ما يفسر لجوءها المتز ايد لموار د السوق النقدية التي تمثل نسبة 1,4 ٪ من القروض مقار نة مقابل 0,2 ٪ في 2004 ,

| 611261156118 | |||

|---|---|---|---|

| 7,2 ٪ | 7,0 ٪ | 7,0 ٪ | السائلة الأصول 20 الأصول /إجمالي بالدينار |

| 80,4 ٪ | 81,4 ٪ | 83,3 ٪ | بال تغطيةالقروض نسبة ودائع |

| 9,4 ٪ | 7,9 ٪ | 6,2 ٪ | النقدية بمواردالسوق تغطيةالقروض نسبة |

وخلال سنة 2000 ، تحسن مؤشر مخاطر السيولة على المدى القصي ر للقط اع البنكي نتيجة لا ر تفاع قائم محفظة ر قاع الخز ينة التي تدير ها البنوك و التي بلغت 7,2 ٪ من إجمالي الأصول، مقابل 7 ٪ في سنة 2003 ,

ّ

وقد ّ ى أد هذا التحسن ّ د إلى تقي جميع البنوك ب نسبة السيولة التنظيمية والمقدر ة بـ 70 ٪ ، علما وأن 01 بنكا تمتلك نسبة 04,7 ٪ من الأ صول الإ جمالية ل لقطاع تتمتع بنسبة سيولة تفو ق الـ 000 ٪ ,

| ديسمبر في 6112ديسمبر في 6115عتبة ال نسبة تيبية التر لل سيولة | ||||

|---|---|---|---|---|

| من النسبة الأصول إجماليعدد البنوكمن النسبة إجمالي الأصولعدد البنوك | ||||

| 64,7 ٪ | 13 | 41,7 ٪ | 8 | تفوق نسبة ٪ 100 |

| 0 | 0 | 19,3 ٪ | 3 | تفوق نسبة ٪ 80 |

| 35,3 ٪ | 7 | 4,3 ٪ | 4 | تفوق نسبة ٪ 70 |

| 0 | 0 | 32,7 ٪ | 5 | من أقل نسبة ٪ 70 |

20 حسب التعريف الوارد بمنشور البنك المركزي التونسي عدد 01 لسنة 5101 المؤرخ في 01 نوفمبر 5101 المتعلق بنسبة . السيولة

ومع ذلك، فقد ز اد خطر التحول مع :

- الز يادة المطر دة في معدل تغطية القروض بموار د السوق النقدية، من ناحية، ومن ناحية آخر ى، الانخفاض المتواصل في معدل تغطية القروض بال ودائع بمعدل 0,8 ٪ للعودة إلى مستوى 80,4 ٪، وهو ما يترتب عنه تقليص معدل مدة المو ار د؛

- تواصل ار تفاع القروض المصنفة واز دياد في قائم القروض على المدى الطويل كما هو الحال لقروض السكن وقروض الدعم ، وهو ما يمكن أن يز يد من متوسط المدة الفعل ية للاستعمالات ,

ويتر جم خطر التحول بصفة واضحة على مستو ى المز ايدة على الودائع لأ جل وشهادات الايداع بمتوسط تكلفة في حدود 3,0 ٪ سنة 2000 وهو هامش أعلى من معدل نسبة الفائدة في السوق النقدية ب 0,4 ٪ مقابل متوسط تكلفة ب 3,1 ٪ ، وهو هامش أعلى من معدل نسبة الفائدة في الس وق النقدية ب 0,2 ٪ سنة 2003 ,

6.3 مخاطر القرض

إثر الز يادة الحادة في مؤشرات التخلف عن السداد خلال سنة 2003 ، عرفت سنة 2000 انخفاض مع دل تحو ل الديو ن الجار ية الى ديون مصنفة 21 من 2,1 ٪إلى 0,1 ٪، وهو ما يمثل حجم مخاطر اضافية أقل من السنة الفارطة ب 308 مليون دي نار أو 10,0 ٪ ,

21 ت برز هذه النسبة نس بة الديون الجار ية لسنة مر جعية معينة تم تحويلها في السنة الموالية الى ديون مصنفة.

| 611261156118 | ||

|---|---|---|

| 5,8 ٪ | 5,7 ٪ | 4,4 ٪ السداد عن التخلف نسبة |

| 12 052 | 11 580 | 410 00 قائم القروض المصنفة م ( , د) |

| 15,6 ٪ | 16,6 ٪ | 15,8 ٪ حصة القروض التعهدات اجمالي من المصنفة |

| 1,9 ٪ | 2,9 ٪ | 2,6 ٪ معدل متوسط التحول |

لقد انعكست علامات التحسن هذه بوضو ح كما تبرزه حصة القروض المصنفة ، التي انخفضت بنقطة مائوية واحدة لتستقر في حدود 03,0 ٪ في سنة 2000 ,

وقد شمل هذا التحسن في حصة القروض المصنفة:

- 15 بنكا تستأثر بـ 80,4 ٪ من أصول القطاع ؛ حيث اصبحت الحصة الموحدة لهذه البنوك تمثل 04,8 ٪ في 2000 مقابل 00,3 ٪ في 2003 ؛

- كل القطاعات، باستثناء قطاع البعث العقار ي ، حيث استقرت حص تها في نفس المستوى لسنة 2003 ,

جدول 61 : تطور حصةالقروض المصنفة حسب القطاعات

(بالنسب المائوية)

| 61126115النشاط قطاع | ||

|---|---|---|

| 37,0 | 37,6 | حة الفلا |

| 16,0 | 16,9 | الصناعة |

| 13,9 | 14,9 | ة التجار |

| 51,4 | 54,2 | السياحة |

| 04,4 | 14,3 | العقاري البعث |

| 08,1 | 20,1 | تعهدات مجموع المهنيين |

| 0,4 | 0,3 | اد الافر |

ً

يبرز توزيع الديون المصنفة حسب القطاعات تر كز ا على مستوى قطاعي الصناعة والسياحية، الذان يستأثر ان بقر ابة نصف القروض المصنفة ,

رسم بياني 8 : تطور التوزيع القطاعي للقروض المصنفة للبنوك المقيمة

وعلى الرغم من تحسن مؤش ر ات التخلف عن السداد ، تظل مسألة القروض المصنفة المصدر الر ئيس ي لهشاشة القطاع وتشمل هذه الاشكالية :

| الأصول مجموع من النسبةالبنوك عددحصة القر وض المصنفة | ||

|---|---|---|

| 43,0 ٪ | 1 | من اقل 00 ٪ |

| 0,2 ٪ | 2 | بين 00 ٪و 03 ٪ |

| 31,7 ٪ | 02 | أكثرمن 03 ٪ |

- 02 بنكا لديها حصة من القروض المصنفة تفوق 03 ٪ وتمتلك 31,7 ٪ من إجمالي أصول القطاع , وفي جانب آخر ، هناك 1 بنوك أخر ى تمتلك 43,0 ٪ من أصول القطاع ولديهاحص ة من القروض المصنفة تقل عن 00 ٪ ,

- قطاع السياحة حيث أن 30,4 ٪ من القروض المسندة له هي قروض مصنفة والقطاع الفلاىي حيث تبلغ حصة قروضه المصنفة من اجمالي القروض التي تمنح له 17 ٪ , ومع ذلك، فإن الحصة الا جمالية لهذين القطاعين تمثل فقط 8,4 ٪ من إجمالي تعهدات البنوك ,

هذا وقد واصلت البنوك جهودها بهدف تغطية القروض المصنفة بالم د خر ات ا كما يتضح ذلك من خلال

- حصة مخصصات المدخرات على القروض من الناتج البنكي الصافي والتي تبلغ 08 ٪ ؛

- تحسن نسبة تغطية القروض المصنفة بالمدخرات بـ 0,1 نقطة مائوية لتر تفع إلى 38,2 المت ٪، وذلك بفضل طلبات التر تيبية التي قام البنك المر كز ي التونس ي بإدخالها سنة 2001 22

وفيما يتعلق بانخفاض معدل تغطية القروض المصنفة من ال صنف 4 بـ 0,0 نقطة مائوية لتستقر في حدود 03,0 ٪، فذلك ير جع الى إحالة الديون إلى مؤسسات ادار ة الديون بمبلغ قدر ه 212 مليون دينار بعنوان س نة 2000 ,

| 611561156118 | |||

|---|---|---|---|

| 38,2 ٪ | 30,1 ٪ | 38,0 ٪ | نسبة تغطية القروض المصنفة بالمدخرات |

| 03,0 ٪ | 07,2 ٪ | 07,3 ٪ | نسبة تغطية صنف المصنفة القروض 4 |

| 0,8 ٪ | 0,8 ٪ | 0,7 ٪ | نسبة المدخرات /التعهدات الجماعية 0 و 0 |

| 0,0 ٪ | 0,0 ٪ | 0,0 ٪ | المخاطر تكلفة |

| 08,0 ٪ | 20,1 ٪ | 20,4 ٪ | مخصصات المدخرات / الصافي البنكي الناتج |

كما تجدر الإ شار ة إلى استمر ار الفروقات بين البنوك من حيث نسب تغطية القروض المصنفة بالمدخرات , وبالفعل، فإن 02 بنكا تستأثر بما يقار ب ثلثي إجمالي الأصول لديها معدل أعلى من 00 ٪، من بينها 8 بنوك تستحوذ على 40,7 ٪ من إجمالي الأصول لديها معدل أعلى من 70 ٪ , ومن ناحية أخر ى، فإن 8 بنوك تمتلك نسبة 21,7 ٪ من إجمالي الأصول لديها معدل أقل من 30 ٪ ,

22 هذه المتطلبات نضع على كاهل البنوك تكوين مدخرات إضافية لتغطية القروض التي لها أقدمية بالصنف 1 تعادل او تفوق الثلاث . سنوات

| الأصول مجموع من النسبةالبنوك عددتغطية نسبة القروض با المصنفة لمدخرات | ||

|---|---|---|

| 21,7 ٪ | 8 | من اقل 30 ٪ |

| 00,7 ٪ | 1 | بين 30 و ٪ 00 ٪ |

| 24,1 ٪ | 4 | بين 00 ٪و 70 ٪ |

| 40,7 ٪ | 8 | أكثرمن 70 ٪ |

8 . الا ستغلاحل ومؤشر ات المر دودية

شهدت سنة 2000 تحسنا ملحوظا في مؤشر ات ا لبنوك المقيمة مقار نة بالسنة السابقة ,

| التغيرات | |||||||

|---|---|---|---|---|---|---|---|

| 2016/20152015/2014201620152014 | |||||||

| ٪م , د٪م , د | |||||||

| 4,9 | 187 | 4,7 | 173 | 4003 | 1808 | 3 645 | ومداخيل دائنة فوائد مماثلة |

| 5,5 | 116 | 7,1 | 141 | 2244 | 2028 | 1 987 | واعباءمماثلة مدينة فوائد |

| 4,2 | 71 | 1,9 | 32 | 1721 | 1251 | 1 658 | ها الفائدة مش |

| 19,5 | 136 | 9,1 | 58 | 814 | 018 | 040 | صافية عمولات |

| 15,9 | 80 | 12,3 | 55 | 382 | 302 | 447 | معاملات على صافية باح أر الصرف |

| 43,5 | 90 | 36,2 | 55 | 217 | 207 | 032 | الاستثمار محفظة مداخيل |

| 12,2 | 377 | 6,9 | 200 | 3878 | 3157 | 857 2 | الصافي البنكي الناتج |

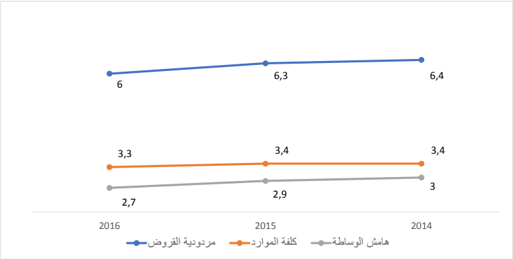

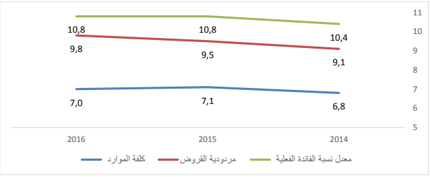

وبالفعل، فقد ار تفع ھ ام ش ا لفائ دة ا لعا م للق ط ا ع بنسبة 4,2 ٪ أو 70 ملی ون د ینا ر مقاب ل 0,1 ٪ أو 12 مليو ن دينار سنة 2003 ، إلا ان ھذا ا لت طور ل م یتناس ب مع نم و النشاط للاعتبار ات التالية :

- التاثير القوي لانخفاض معدل الفائدة نسبة ال في بـ النقدية سوق 40 نقطة قاعدية على مداخيل الفائدة على القروض ، في حين لم تتأثر تكلفة ال ودائع بهذا الإنخفاض نظر ا لأ ن 70 ٪ من اجمالي ال ودائع يتم تأجير ها بنسب ثابتة ( ودائع الادخار و ال ودائع تحت الطل ب ) ,

- تر اكم الفوائد غير المسددة لتصل الى 010 مليو ن دينار أو 7,7 ٪ ,

وبصفة نسبية، انخفض هامش الوساطة بـ 20 نقطة قاعدية ليصل إلى 2,7 ٪ ف ي موفى 2000 ,

ر سم بياني 5 : تطور تكلفة الموار د ومر دودية القروض للبنوك المقيمة

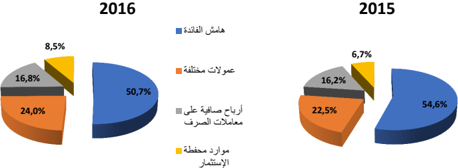

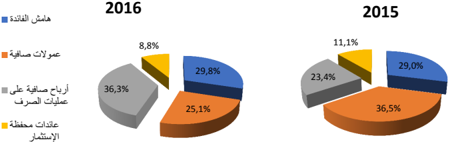

على عكس التطور على مستوى هامش الفائدة، شهد الناتج البنكي الصافي نموا قويا، ب 02,2 ٪ أو 177 ( مليون دينار، وهذه الز يادة متأتية من الز يادة الملحوظة في العمولات الصافية 01,3 ٪ مقابل 1,0 ٪ في 2003 +( )، ومداخيل ر قاع الخز ينة 10 ٪ مقابل 41 ٪ في سنة 2003 )، والأ ر باح ( الصافية على معاملات الصرف 03,1 ٪ مقابل 02,1 ٪ في سنة 2003 ) ,

وتعكس هذه التطورات التغير الملحوظ على مستو ى هيكلة المواز نة الا جمالية للبنوك والمر اجعة التصاعدية لتسعير الخدمات البنكية ,

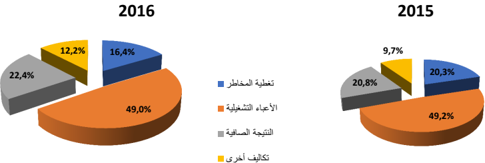

لقد كان لهذه التغيير ات تأثير على هيكلية الناتج البنكي الصافي، الذي شهد منذ سنة 2001 تدني حصة ( هامش الفائدة 30,7 ٪ في سنة 2000 مقار نة مع 34,0 ٪ في سنة 2003 ، و 37,2 ٪ في سنة 2004 و 38,8 ٪ في سنة 2001 ) ,

وفي جانب مواز ، فقد تعززت حصص موار د محفظة الا ستثمار، والعمولات الصافية، و الأ ر باح الصافية على معاملات الصر ف على التوالي بواقع 0,8 نقطة مائوية، و 0,3 نقطة مائوية، و 0,0 نقطة مائوية ,

ر سم بياني 11 : تطور هيكلة الناتج البنكي الصافي للبنوك المقيمة

ونتيجة لذلك، فقد تحسنت مؤشر ات الا ستغلال على جميع الم ستويات :

- ا نخ فا ض معدل ضار ب الإستغلال ب واقع 0,2 نقطة م ا ئوية ليبلغ 41 ٪؛ و

- الز يادة في نسبة تغطية أعباء الأ عوان بالعمولات بنسبة 4,4 نقطة مئاوية لتستقر في حدود 03 ٪ ,

| التغيرات | |||||||

|---|---|---|---|---|---|---|---|

| 2016/20152015/2014201620152014 | |||||||

| ٪م , د٪م , د | |||||||

| 12,2 | 377 | 6,9 | 200 | 3878 | 3157 | 6857 | الصافي البنكي الناتج |

| -5,3 | -35 | 11,5 | 68 | 023 | 000 | 312 | ( – القروض على صافية مدخرات رصد ) |

| – | – | – | – | 30 – | 10 – | 43 | ( – ) الاستثمار محفظة على صافية مدخرات رصد |

| -2,4 | -1 | 0,0 | 0 | 40 | 42 | 42 | اخرى داستغلال موار )+( |

| 11,6 | 177 | 8,5 | 120 | 0700 | 0324 | 0404 | ( – ) التشغيلية عباء الأ |

| 11,4 | 131 | 8,4 | 89 | 0281 | 0032 | 0001 | منها مصاريف الأعوان |

| 8,9 | 12 | 4,7 | 6 | 040 | 014 | 028 | مخصصات الا والمدخرات ستهلاكات الموجودات على |

| 29,0 | 247 | 10,6 | 82 | 1155 | 856 | 771 | الاستغلاحل نتيجة |

| – | -86 | – | -13 | 11 – | 01 – | 0 | ( – )+/ بح ر رصيد أ و عناصرعادية من متأت ة خسار |

| وعناصراستثنائية أخرى | |||||||

| 12,8 | 25 | -3,9 | -8 | 220 | 010 | 204 | ( – ) باح الأر على الأداء |

| 21,2 | 136 | 13,6 | 77 | 775 | 283 | 522 | الصافية النتيجة |

تم تخصيص إجمالي الناتج البنكي الصافي للقط اع في سنة 2000 على النحو التالي

- 49 ٪ لتغطية الأ عباء التشغيلية ,

- 18 ٪ لتغطية مخاطر القرض مقابل 20 ٪ في سنة 2003 ، وهي رصد مدخر ات أقل بقليل من سنة 2003 ( 023 مليو ن دينار مقابل 000 مليو ن دينار) على الر غم من الهبوط الهام في المخاطر الإضافية؛

ٍ

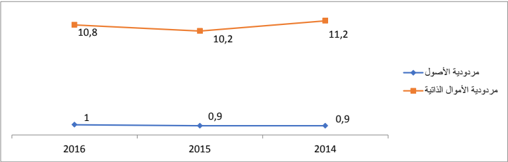

كان مبلغ ر صد المدخر ات ا لصافية على محفظة الاستثمار سلبیاً وذلك في علاقة مع القيمة المالية المضافة المسجلة من قبل أحد البنوك في نطاق إحالة مجموعة من الأسهم في شكل مساهمة , و نظر ا الى هذه التطورات، فقد تمكن القطاع سنة 2000 من تحقيق ر بح صاف قدر ه 771 مليو ن دينار،اي بز يادة ب 010 مليو ن دينار أو 20,2 ٪ مقار نة بـ 2003 ، وهو ما أدى الى الإ ر تقاء بمعدل مر دودية الأصول في القطاع إلى 0 ٪ , وقد كان بالامكان بلو غ نتيجة أفضل لو لا المساهمة ( الجبائية الا ستثنائية 30 مليون دينار) بعنوان سنة 2000 ,

ً

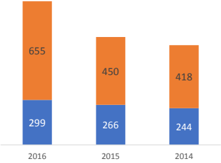

في موفى 2000 ، بلغ عدد البنوك التي حققت أر باحا 01 بنكا باجمالي أر باح قدر بـ 134 مليون دينار (مقابل 08 بنكا باجمالي أر باح بـ 700 مليو ن دينار في 2003 كما سجلت 4 بنوك نتائج سلبية بعنوان سنة 2000 بلغ اجمالها 073 مليون دينار مقابل خسار ة قدر ها 71 ملي و ن دينار مسجلة من قبل أر بعة بنوك في سنة 2003 ) ,

ً

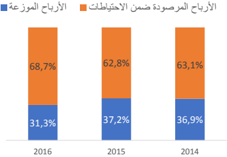

وتم رصد 08,7 ٪ من الأ ر باح الجملية لسنة 2000 إ ضمن الا حتياطيات مقابل 02,8 ٪ في سنة 2003 , كما ار تفعت حصة الأ ر باح الموزعة مقار نة بسنة 2003 مسجلة ز يادة قدر ها 11 مليون دينا ر لتبلغ 211 مليون دينار، أي 10,1 ٪ من إجم الي الأ ر باح ,

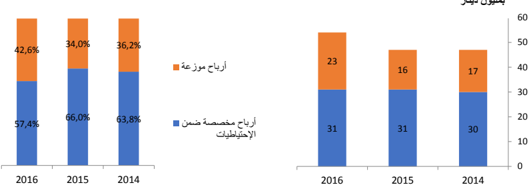

ر سم بياني 13 : تطور توزيع أر باح البنوك المقيمة 23

23 بدون اعتبار الخسائر

5 . تحليل كفاية الموار د الذاتية

على الر غم من الوضع الاقتصادي الصعب، واصلت البنوك جهودها لتعز يز موار دها الذاتية من أجل دعم تطوير نشاطها ولتلبية المتطلبات الإ حتر از ية الجديدة التي أدخلها المر ك ز البنك ي التونس ي، وخاصة منها تلك المتعلقة بتغطية المخاطر التشغيلية ,

هذا، وقد نمت الموار د الذاتية للبنوك بـ 031 0 مليو ن دينار وهي متاتية بنسبة 33 ٪ من الأ ر باح غير الموزعة، وبنسبة 08 ٪ من الز يادة في ر أس المال (منها 030 مليون دينار من ر أس مال بنك الوفاق الدولي) و ال بقية، أي 27 ٪ , ، من القروض الر قاعية المشروطة،

| التغيرات | |||||||

|---|---|---|---|---|---|---|---|

| 2016/20152015/2014201620152014 | |||||||

| ٪م , د٪م , د | |||||||

| 02,8 | 011 | 21,0 | 0212 | 0014 | 3400 | 4001 | القاعدية الصافية الذاتية الأموال |

| 7,0 | 207 | 10,7 | 712 | 1114 | 1007 | 2183 | المال راس |

| 8,0 | 143 | 02,2 | 410 | 4133 | 4000 | 1374 | حتياطيات الا |

| – 7,0 | – 010 | – 1,0 | – 04 | 0313 | 0720 | 0710 | عناصرمخصومة |

| 22,1 | 100 | 38,7 | 380 | 0110 | 0370 | 110 | التكميلية الذاتية الأموال |

| 15,1 | 1153 | 35,1 | 1813 | 8165 | 2576 | 5155 | الصافية الذاتية الأموال |

| 61,5 | 16518 | 5,8 | 3181 | 71552 | 58186 | 58511 | ية المخاطرالجار |

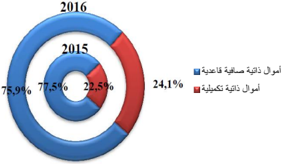

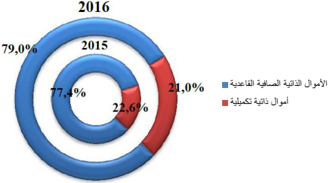

تميز ت هيكلة الأموال الذاتية سنة 2000 باستمر ار تعز يز حصة الأ موال الذاتية التكميلية التي ارتفعت من 01,2 ٪ في سنة 2004 إلى 22,3 ٪ في سنة 2003 و 24,0 ٪ في سنة 2000 , ومع ذلك

لا تز ال الأ موال الذاتية القاعدية تشكل ال عنصر المهيمن في هيكلة الأ موال الذاتية، أي 73,1 ٪، وهو ما يعكس اتساق جودة ر أس المال ,

وعلى ا ل ر غ م م ن ا لنم و ا لق وي المسجل في ا لنشا ط ا ل بنكي و ب دء تطبيق ا لمت ط لبا الا حتر از ية ت للمخا طر ا لتشغیلیة ، و ا لتي تر تبت عنها ز یا دة في ا لمخا طر الجار ية بنسبة 20,3 ٪، فق د حاف ظت ا لبن وك علی نس ب ملائمة للملا ءة المالية وذلك بمعدل 00,4 ٪ وبنسبة 8,0 ٪ , لمؤشر النواة الصلبة 0 خاصة مع ز يادة مؤشر ات تكوين مدخر ات لتغطية القروض المصنفة المشار اليه أعلاه ,

| 611261156118 | |||

|---|---|---|---|

| 00,4 ٪ | 02,0 ٪ | 1,4 ٪ | الملاءة نسبة |

| 8,0 ٪ | 1,1 ٪ | 7,0 ٪ | الصل النواة نسبة ب ة |

ً

ً

وتجدر الإ شار ة إلى أن نسبة الملاءة ونسبةالنواة الصلبة تظهر تفاوتا كبير ا بين البنوك كما يبرز ذلك من خلال الجدو ل المو الي:

| الأصول إجمالي من النسبة | البنوك عدد | |

| الملاحءة نسبة عتبة | ||

| 31,0 ٪ | 04 | عن يد تز 00 ٪ |

| 42,0 ٪ | 0 | بين 00 ٪ و 00 ٪ |

| 4,4 ٪ | 1 | من اقل 00 ٪ 24 |

| الصلبة النواة نسبة عتبة | ||

| 08,1 ٪ | 00 | عن يد تز 00 ٪ |

| 70,7 ٪ | 00 | بين 7 ٪ إلى 00 ٪ |

| 4,4 ٪ | 1 | من اقل 7 ٪ 25 |

و تجدر الإ شار ة إلى أن البنوك التي لم تحتر م العتبات التر تيبية المحددة بـ 00 ٪ لنسبة الملاءة و بـ 7 ٪ لنسبة النواة الصلبة 0 قد قدمت مخططات لإعادة الرسملة خلال 2007 ,

III . نشاط و استغلاحل البنوك التي تمارس عمليات الصيرفة الا سلاحمية

يشمل القطاع ال بنكي ثلاثة بنوك تمار س عمليات صير فة إسلامية : وهي بنك الز يتونة الذي بدأ نشاطه منذ 2000 ، وبنك البر كة الذي ت م ت حو ي ل ه الى بنك مقيم سنة 2001 وبنك الوفاق الدولي الذي تحو ل في 2003 من مؤسسة إيجار مالي الى بنك مقيم , و ت ستأثر البنوك الإ سلامية ب نسبة 3,0 ٪ من إجمالي أصول ا لقطاع و 3,2 ٪ من إجمالي ال ودائع و 4 ٪ من إجمالي القروض وتمتلك 040 فر عا بنكيا على امتداد تر اب ال ج مهورية وهو ما يمثل 7,1 ٪ من شبكة فروع المصارف , هذا وتجدر الإ شار ة إلى أن المعطيات المتعلقة ب بنك الوفاق الدولي لم تؤخذ بعين الا عتبار في التحليلات الم والية باعتبار أن نشاطه ك ان يرتكز حصر ي ا على عمليات الإيجار المالي وأنه لم يبدأ تعبئة ا ل ودائع إلا خلال النصف الثاني من سنة 2007 ,

1 . تطور الإستعمالات

ت واصل نمو استعمالات البنوك الاسلامية خلال سنة 2000 بوتير ة ثابتة، وذلك على غر ار سنة 2003 ، أي بنس بة 20 ٪ , و تتكون محفظة القروض ، التي تصل إلى 2,4 مليار دينار، بشكل ر ئيس ي من عمليات الم ( ر ابحة بنسبة 70 ) و ٪ عمليات ( الإ جار ة بنسبة 00 ٪ ) ,

| التغيرات | |||||||

|---|---|---|---|---|---|---|---|

| 2016/20152015/2014201620152014 | |||||||

| ٪م , د٪م , د | |||||||

| 27,1 | 170 | 10,2 | 100 | 0712 | 0100 | 0043 | ابحة المر محفظة |

| -11,7 | -24 | -7,7 | -17 | 080 | 203 | 222 | بالتقسيط بيع |

| 20,1 | 30 | 04,0 | 21 | 278 | 228 | 011 | محفظة الإ ة جار |

| 10,4 | 20 | 01,0 | 00 | 10 | 01 | 38 | مرتبطة ديون ب ال حسابات فاء حر |

| 30,0 | 41 | 101,3 | 03 | 021 | 80 | 20 | ديون غير و مسددة ديون مجمدة |

| 220,0 | 00 | -37,5 | -3 | 00 | 3 | 8 | جدولة إعادة و تيبات تر |

| 3,0 | 20 | 3,4 | 20 | 402 | 112 | 172 | سندات توظيف ومساهمة |

| 61,1 | 856 | 61,5 | 861 | 6838 | 6382 | 1565 | ستغلاحل الا استعمالات مجموع |

تتكو ن محفظة الأوراق المالية البالغ حجمها 402 مليو ن دي ن ار بالأساس من ال توظيفات المتأتية من داخل المجموع ات ,

6 . تطو ر مو ار د الا ستغلاحل

استمر ت مو ار د البنوك الاسلامية في النمو ب نسق مر تفع بلغ 00,4 ٪ ، ر غم تباطئه مقار نة مع نسق سنة 2003 ( 20,4 ٪) , و تتكو ن ودائع البنوك الإسلامي ة من 11 ٪ من ودائع تحت الطلب ، و 11 ٪ من ودائع الا دخا ر و 23 ٪ من ودائع المشار كة ,

| التغيرات | |||||||

|---|---|---|---|---|---|---|---|

| 2016/20152015/2014201620152014 | |||||||

| ٪م , د٪م , د | |||||||

| 10,3 | 272 | 01,0 | 007 | 0001 | 810 | 784 | حسابات ية جار |

| 10,0 | 211 | 40,7 | 207 | 181 | 730 | 311 | حسابات ادخار |

| -8,8 | -47 | 22,3 | 18 | 487 | 314 | 410 | ودائع غير مشاركة موظفة |

| -10,5 | -31 | 8,8 | 24 | 203 | 210 | 272 | ودائع كة مشار موظفة |

| -7,4 | -12 | 00,2 | 03 | 030 | 002 | 047 | د موار و متوسطة المدى طويلة |

| 41,1 | 23 | 12,0 | 04 | 82 | 37 | 41 | د موار أخرى |

| 12,8 | 881 | 61,8 | 875 | 1010 | 2010 | 2203 | مجموع الموارد |

و تتكون الموارد متوسطة طويلة المدى للبنوك الاسلامية بشكل ر ئيس ي من ودائع استثمار مشروطة في شكل المضار بة وهي مدرجة ضمن الأموال الذاتية التكميلية ,

3 . مخاطر القرض

ز ادات القروض المصنفة للبنوك الإ سلامية بين سنتي 2004 و 2000 ، باكثر من الضعف، حيث ار تفع ت من 37 مليون دينار إلى 011 مليو ن دينار ، منها 001 مليو ن دينار تتعلق بحريف واحد ,

| 611261156118 | |||

|---|---|---|---|

| 011 | 003 | 37 | القروض قائم المصنفة (بم لا ي ي ن الدينار ) |

| 7,4 | 8,0 | 1,3 | حصة القروض المصنفة من إجمالي التعهدات ( ٪ ) |

| 10 | 28 | 24 | المدخرات قائم (بملايين الدينار ) |

| 07,0 | 08,1 | 44,4 | تغطية معدل القروض الم صنف ة ب الم دخرات ( ٪ ) |

ً

07,0 ٪ و 40 ٪ ، في صورة عدم احتساب ديون الطر ف المذكور أعلاه ، مع تأمين تغطية المصنفة بنسبة 10,1 ٪ من ال ودائع الموظفة ,

ت عد مؤشر ات التخلف عن السداد لـ لبنوك الاسلامية مر ضية بشكل عام باعتبار حصة القروض المصنفة ضمن اجمالي التعهدات التي تبقى في مستويات منخفضة ، أي 7,4 ٪ والتي قد تصل إلى نسبة تقارب 1 ٪ ، في صورة عدم احتساب ديون الحريف المذكور أعلاه , و لا يز ال معدل تكوين الم دخ ر ات لتغطية القروض المصنفة منخفضا بشكل عام، حيث بلغ القروض

8 . الإستغ لاح ل و مؤشر ات الم ر دودية

سجلت المصار ف الإ سلامية بالنسبة ل سنة 2000 ، تحسنا على مستو ى الناتج البنكي الصافي الإ جمالي بنسبة 22 ٪ أي 20 مليون دينار لت صل الى 044 مليون دينا ر مقابل 008 مليون دينا ر في سنة 2003 ,

| التغيرات | |||||||

|---|---|---|---|---|---|---|---|

| 2016/20152015/2014201620152014 | |||||||

| ٪م , د٪م , د | |||||||

| 22,0 | 20 | 20,0 | 20 | 044 | 008 | 17 | الناتج الصافي البنكي |

| 10,0 | 1 | 23,0 | 2 | 01 | 00 | 8 | مخصصات ستهلاك الا ات و المدخرات |

| الثابتة الأصول بعنوان | |||||||

| 04,1 – | 0 – | 02,3 – | 0 – | 0 | 7 | 8 | مخصصات الصافية المدخرات |

| 28,8 | 21 | 13,0 | 20 | 001 | 80 | 31 | عباء الأ التشغيل ية |

| 15,8 – | 3,1 – | 5,2 | 1 | 12 | 15 | 18 | الصافية النتيجة |